Erfolgreich vermieten, Risiken vermeiden

Vom Zweitwohnsitz bis zum Renditeobjekt

Wenige Investitionen bedienen die Prämissen Lebensqualität und das „magische Dreieck“ Sicherheit-Liquidität-Rendite effizienter als eine Ferienimmobilie auf den Balearen. Mit knapp vier Milliarden Euro Immobilienvermögen in Betreuung sind wir täglich dem Rütteltest der Praxis ausgesetzt. Wir achten insbesondere darauf, dass wir alle Beteiligten verstehen und auch selbst verstanden werden. In unserem Wegweiser „Erfolgreich vermieten“ präsentieren und erklären wir die für eine Investitionsentscheidung relevanten Fakten und Bedingungen.

Die Hauptpunkte dieses Wegweisers:

- Einleitung

- Grundlagen der Besteuerung in Spanien

- „Werbungskosten“ in Spanien

- Gesetzlicher Rahmen der Ferienvermietung auf den Balearen

- Selbstnutzung der Immobilie

- Wohnvermietung nach balearischem Recht

- Ferienvermietung nach balearischem Recht

- Das Ende der S.L. als Erwerbsstruktur

- Gestaltungsempfehlung - Eigentum als natürliche Person

- Ihr digitaler Lotse

- Was Sie noch wissen sollten

- Einzureichende Steuererklärungen

Einleitung

Mandantendepesche - Mallorca 2030 - WEGWEISER

Aufgrund der steigenden Komplexität länderübergreifender Sachverhalte haben wir uns entschlossen, wichtige Themenbereiche im Rahmen unserer Mandantendepeschen und der Schriftenreihe „Mallorca 2030“ unter dem Titel „WEGWEISER“ monografisch zu behandeln.

Der vorliegende WEGWEISER erklärt die rechtlichen und ertragsteuerlichen Vorschriften, die es bei einer Immobilieninvestition einer Privatperson zu beachten gilt. Mit interaktiven Berechnungstabellen versehen erhalten Sie auch Informationen und Erläuterungen zu angrenzenden Themen wie z.B. die Sinnhaftigkeit einer Investition über eine S.L. und Vermögen- und Erbschaftsteuer.

Verstehen und verstanden werden

Wenige Investitionen bedienen die Prämissen Lebensqualität und das „magische Dreieck“ Sicherheit-Liquidität-Rendite effizienter als eine Ferienimmobilie auf den Balearen. Nicht einmal die Covidkrise schaffte es, den Bedarf speziell von Ausländern und insbesondere im Hochpreisbereich dramatisch einbrechen zu lassen.

Im Gegenteil: Gerade jetzt wurde die Insel als geeignetes Refugium wahrgenommen, um die Situation unter angenehmeren Rahmenbedingungen „auszusitzen“.

Mallorcas Vermietungsmarkt hat sich in den vergangenen Jahren stark verändert. Am offenkundigsten wird dies am Grad der Professionalisierung innerhalb der vier direkt mit diesem Markt verwobenen Bedingungsfelder, nämlich den Ansprüchen der Gäste, dem Angebot der Eigentümer, der Tätigkeit der Vermittlungsplattformen und der damit einhergehenden Regulierung durch den Gesetzgeber.

Mit mehr als drei Milliarden Euro Immobilienvermögen in Betreuung sind wir täglich dem Rütteltest der Praxis ausgesetzt. Gemeinsam mit unserer Mandantschaft sind wir für die gemeinsamen privaten und unternehmerischen Interessen tätig.

Wir achten insbesondere darauf, dass wir alle Beteiligten verstehen und auch selbst verstanden werden. Je mehr Menschen aus verschiedenen Ländern und Kulturen aufeinandertreffen, umso wichtiger ist effiziente Kommunikation.

Unter dieser Prämisse haben wir unseren Wegweiser „Erfolgreich vermieten“ so aufgebaut, dass die für eine Investitionsentscheidung relevanten Fakten und Bedingungen vorrangig dargestellt und erklärt werden. Denn leider zeigt die Praxis, dass kompetente Beratung oft zu spät eingeholt wird, um den steuerlich optimalen Weg wählen zu können, nämlich dann, wenn der Erwerb bereits stattgefunden hat.

Neue Gesetze & Verordnungen

In diesem Zusammenhang ist auch die ausführliche Darstellung des Tourismusgesetzes zu sehen. Dieses am 01. August 2017 novellierte Regelwerk spielt massiv in die steuerlichen Gestaltungsmöglichkeiten für ein mögliches Immobilieninvestment hinein. Hervorzuheben sind u.a. signifikante Einschränkungen und verschärfte Kontrollmechanismen.

Dazu kommen die bestehenden Steuergesetze in beiden Ländern sowie die Bestimmungen des Doppelbesteuerungsabkommens, wobei in Spanien Neuerungen sowohl auf staatlicher wie auch auf regionaler Ebene zu beachten sind. Dieser frisch zusammengerührte Gesetzescocktail kann signifikante Verstimmungen auslösen, wenn man nicht alle Bestandteile kennt und auf Verträglichkeit überprüft.

Ebenfalls besteht bereits seit dem 30. September 2017 die Vereinbarung über den AIA (Automatischen Informationsaustausch) zwischen Spanien und Deutschland. Die Finanzämter der beiden Länder sind dadurch in der Lage steuerliche Datenpakete zu teilen und die Informationen abzugleichen.

Es ist daher nicht mehr die Frage ob, sondern nur wann man seitens der Finanz- oder Strafbehörden auf eventuelle Ungenauigkeiten oder Auslassungen hingewiesen wird. In manchen Bereichen kann eine folgenlose Schlamperei in einem Land zu massiven Problemen im anderen führen, wie am Beispiel der verdeckten Gewinnausschüttung in spanischen Immobiliengesellschaften deutlich wird.

Ansprüche der Mandantschaft

Anhand der Erfahrungen der European@ccounting (EA) mit Investitionen im Bereich der Wohn- und Ferienvermietung über mittlerweile mehr als zwanzig Jahre hinweg können die folgenden Ansprüche der Mandantschaft definiert werden:

- Der Investor (Mandant) benötigt einen Lotsen, der ihn durch die spanischen Steuer- und Rechtsklippen mit deren Untiefen steuert.

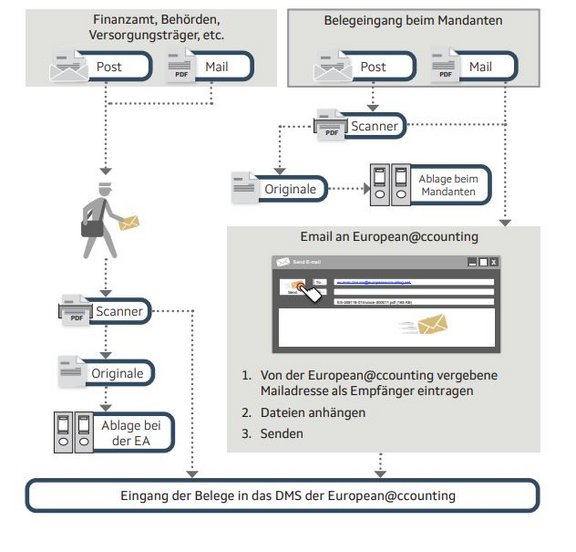

- Durch Informationsaustausch und Transparenzinitiative bekommen die Behörden in Spanien und Deutschland alle Daten. Somit müssen alle Unterlagen und Belege so aufbereitet werden, dass sie in beiden Ländern rechts- und steuerkompatibel nutzbar sind.

- Die Kommunikation zwischen dem spanischen und deutschen Steuerberater, Wirtschaftsprüfer, Rechtsanwalt und Mitarbeiterinnen(er) aus den Family Offices oder Versorgungswerken muss sinngebend und nutzstiftend sein.

- Der Lotse muss die relevanten Gesetze in beiden Ländern sowie die Regelungen des Doppelbesteuerungsabkommens kennen, um die vorhandenen steuer- und rechtsfreundlichen Fahrrinnen zu finden und zu befahren.

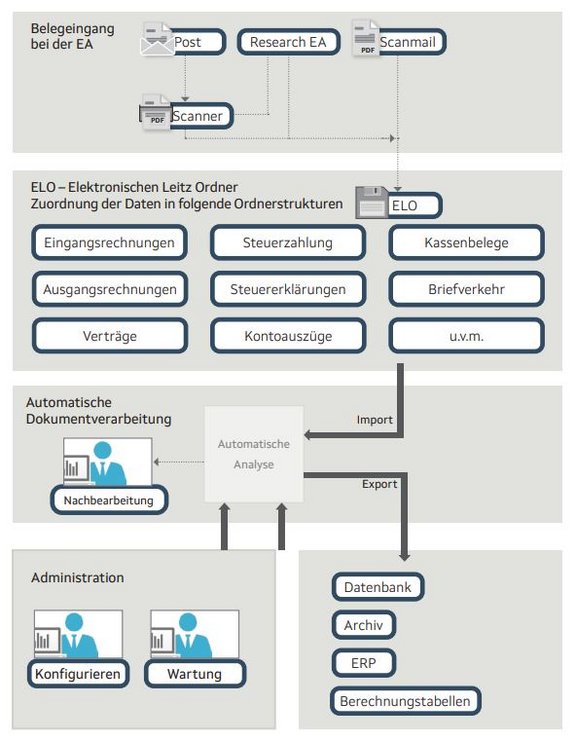

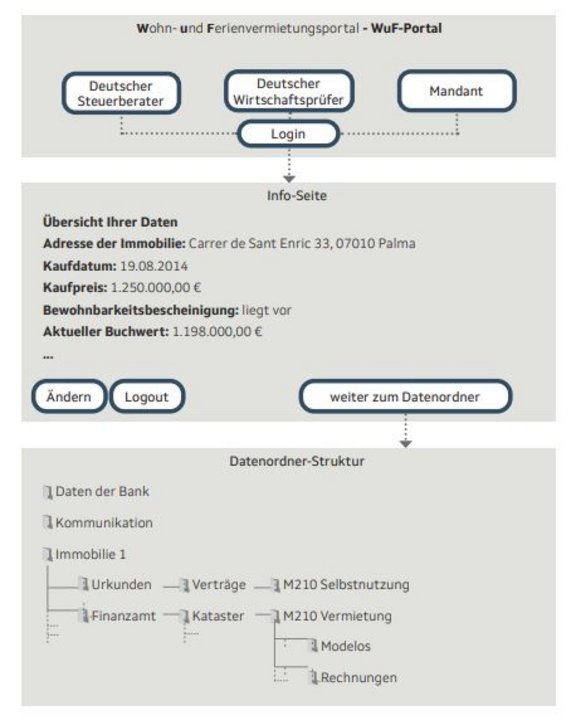

- Da bei dem spanischen Steuerberater alle Daten vorliegen, sollte eine aktuelle betriebswirtschaftliche Analyse über die Rendite der Immobilie vorliegen und über einen gesicherten Internetzugang einsehbar sein.

- Zeit ist eines der knappsten Güter. Deshalb bieten wir mit unserem Lotsen-Service die Betreuung vieler Bereiche des täglichen Lebens an.

- Die Betreuung sollte für den Mandanten so einfach wie möglich sein. Über einen gesicherten Internetzugang sollten alle Vertragswerke, Belege und Steuererklärungen jederzeit einsehbar sein.

- Hohe Flexibilität, Einfachheit der Darstellung und Erreichbarkeit fast rund um die Uhr sind zu einem dauerhaften Anspruch geworden.

Es wird seitens der Mandantschaft eine Lösung erwartet, die eine Datenlage für zwei Steuersysteme liefert, kostengünstig ist und die wesentlichen o.a. Ansprüche erfüllt. Solche Lösungen sind heute nur durch den Einsatz von digitalen Instrumenten möglich.

Da die EA schon im Jahr 2012 für die Entwicklung des „Digitalen Finanz- und Rechnungswesen“ den IT-Innovationspreis der Bundesrepublik Deutschland erhalten hat, sind Kenntnisse und Erfahrungen über digitale Lösungen vorhanden.

Mit diesem Rüstzeug ausgestattet haben wir in über fünfzehnmonatiger Programmierarbeit eine Plattform geschaffen, die seit Januar 2018 die bisherigen Bearbeitungsstrukturen ablöst und kontinuierlich weiterentwickelt. In diesem WEGWEISER erläutern und beschreiben wir diese Plattform.

Grundlagen der Besteuerung in Spanien

Vorschriften für natürliche Personen

Grundlage für die Besteuerung der hier beschriebenen Einkünfte in Spanien ist die Königliche Gesetzesverordnung 5/2004, mit der die Fassung des Einkommensteuergesetzes für Nichtresidenten (IRNR) verabschiedet wurde. DiesesGesetz verweist an vielen Stellen auf das Einkommensteuergesetz für Residenten (IRPF) oder auf das Körperschaftsteuergesetz (IS).

Die Bemessungsgrundlage für natürliche Personen und die Behandlung von Einnahmen und Ausgaben wird von Artikel 24 des IRNR-Gesetzes geregelt. Der Gesetzgeber hat im Jahr 2004 bei der Abschaffung der Diskriminierung von Ausländern aus EU-Staaten (Vorgabe der EU) in der Mietbesteuerung keine neuen Regelungen eingeführt, sondern schlicht auf die Regelungen des Einkommensteuergesetzes für Residenten verwiesen (Artikel 23), was in der praktischen Umsetzung, wie wir noch sehen werden, für eine fast kryptische Komplexität sorgt.

ACHTUNG: An dieser Stelle der Hinweis, dass zwingend darauf geachtet werden muss, ob es sich bei der Vermietung um eine Tätigkeit handelt, die aus spanischer Sicht als „gewerbliche“ Tätigkeit eingestuft wird und damit nicht nach den Vorschriften des Einkommensteuergesetzes besteuert wird.

Sollte eine gewerbliche Vermietung vorliegen, befinden Sie sich im Bereich einer normalen Behandlung als Firma mit Buchhaltungspflicht etc. nach den Vorschriften des spanischen Körperschaftsteuergesetzes. Überprüfen Sie anhand der folgenden Zeilen, ob das bei Ihnen u.U. gegeben ist.

Nach spanischer Gesetzgebung liegt eine gewerbliche Tätigkeit vor, wenn:

- Wenn man einen Arbeitnehmer angestellt hat (Vollzeit), der sich um die Vermietung und Verwaltung der Immobilien kümmert (Artikel 27.2 des IRPF-Gesetzes und gleichlautend Artikel 5.1 des IS-Gesetzes).

- Eine ständige Betriebsstätte (establecimiento permanente) als fester Geschäftsstandort vorhanden ist, an dem eine wirtschaftliche Tätigkeit oder ein Teil derselben durchgeführt wird (Artikel 13.1 des IRNR-Gesetzes).

- Bei der Ferienvermietung ist besondere Vorsicht geboten. Eine gewerbliche Tätigkeit liegt vor, wenn nach den Vorschriften des Umsatzsteuergesetzes hotelähnliche Serviceleistungen erbracht werden. Bedingt durch diese Serviceleistungen wird automatisch eine spanische ertragsteuerliche Betriebsstätte begründet.

Wenn eine „gewerbliche Tätigkeit“ vorliegt, erfolgt die Besteuerung nicht mehr nach den Vorschriften des Nichtresidentengesetzes (Einkommensteuer), sondern nach den Vorschriften des Körperschaftsteuergesetzes (Artikel 18 des IRNR-Gesetzes mit entsprechendem Verweis auf das Körperschaftsteuergesetz). Dann sind folgende Vorschriften zu erfüllen:

- Anmeldung beim Finanzamt - Modelo 036

- Erstellung einer Buchhaltung

- Abgabe der Umsatz- und Körperschaftsteuererklärungen - Modelos 303, 390, 200

- Sozialversicherungspflicht (Mindestbeitrag ca. 300,00 € pro Monat)

- Kontrollerklärung von Umsätzen über 3.000,00 € - Modelo 347

- Libro Contable - Rechnungsbücher

Da die Klärung der Frage, ob die Einkünfte nach dem spanischen Einkommen- oder Körperschaftsteuergesetz behandelt werden, signifikante steuerliche Auswirkungen hat, zeigen wir ergänzend im folgenden Abschnitt eine Checkliste, anhand der Sie überprüfen können, welche Vorschriften für Sie anzuwenden sind. Wir behandeln in diesem WEGWEISER ausschließlich die Besteuerung der Vermietungseinkünfte, die nach dem spanischen Einkommensteuergesetz zu besteuern sind.

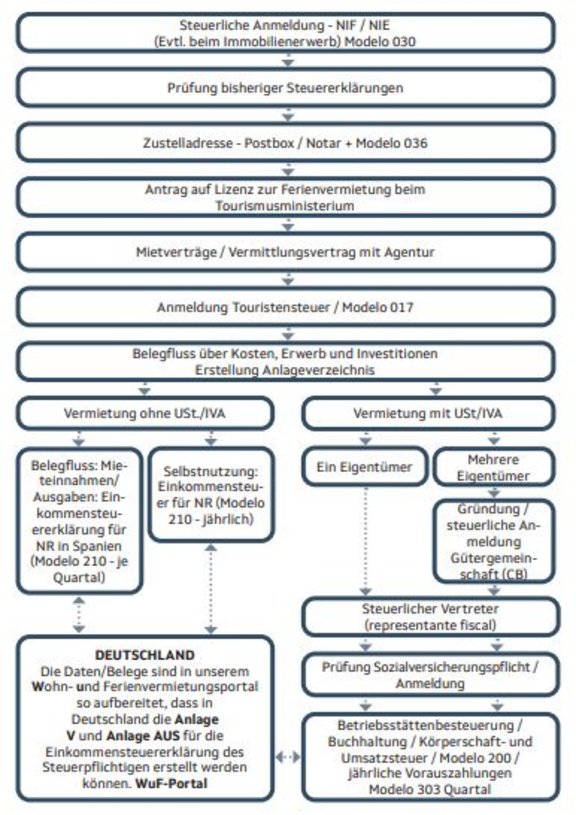

Checkliste - Haben Sie an alles gedacht?

Bei fast jeder Erstberatung bezüglich Gestaltungen und Fragen über die steuerliche und rechtliche Behandlung der hier beschriebenen Themen steht am Anfang seitens der Mandantschaft die Feststellung: „Bei uns in Deutschland machen wir das aber so …!“

Ohne an dieser Stelle detailliert auf die vielfältigen Unterschiede der Besteuerung zwischen den beiden Ländern einzugehen, oder auf die Tatsache, dass Spanien sich bei der Gesetzgebung nicht nach deutsche Regelungen und Gewohnheiten richtet, bedarf es der Erläuterung einiger wichtiger Unterschiede. Die deutschen Steuerpflichtigen kennen das „Veranlagungsverfahren“ und sind daran gewohnt. Es war schon immer so, dass man vom Finanzamt auf die Abgabe der notwendigen Steuererklärungen hingewiesen wird. Dieses „Veranlagungsverfahren“ und dieses Vorgehen der deutschen Steuerbehörden sind einem Spanier völlig fremd. Neben dem spanischen Steuerpflichtigen kann auch der normale spanische Steuerberater – selbst wenn er gut Deutsch spricht – mit dem Begriff „Veranlagungsverfahren“ in der Regel inhaltlich nichts anfangen.

Zum besseren Verständnis bezeichnen wir die Bearbeitung in der Veranlagungsstelle während des Veranlagungsverfahrens des deutschen Finanzamtes einmal als „Diskussionsprozess“, der sein Ende mit der finalen Steuerfestsetzung durch den Steuerbescheid findet. Einen solchen „Diskussionsprozess“ gibt es in Spanien nicht, da das System der „Selbstveranlagung“ (autoliquidación) gesetzlich vorgeschrieben ist. Auch erhält man in Spanien keinen Steuerbescheid.

Anhand der folgenden Beschreibung der spanischen „autoliquidación“ erkennen Sie die komplett unterschiedliche Denk- und Verfahrensstruktur.

Die Steuerpflichtigen in Spanien – ob Resident oder Nichtresident – müssen die notwendigen Steuererklärungen im Rahmen der Selbstveranlagung („autoliquidación“) abgeben. D.h., der Steuerpflichtige hat folgende Aufgaben in Eigenverantwortung zu erledigen:

- Er muss selbst recherchieren und ermitteln (lassen), welche Steuern für die von ihm vorgenommenen Tätigkeiten anfallen und welche Steuererklärungen zu erstellen und beim Finanzamt einzureichen sind. Ebenfalls muss er die Höhe der zahlungsfälligen Steuer selbst errechnen. Bei knapp einhundert möglichen unterschiedlichen Steuererklärungen kann das eine anspruchsvolle Aufgabe darstellen.

- Er hat auch auf die Fristen zur Abgabe der jeweiligen Steuererklärungen zu achten. Möglichkeiten zur Verlängerung der Einreichungsfrist sind ausgeschlossen. Ein weiteres Beispiel für eine Regelung, die einem deutschen Steuerpflichtigen unverständlich ist.

- Mit der Einreichung der Erklärung beim Finanzamt ist die zuvor selbst ausgerechnete Steuerlast innerhalb der vorgeschrieben Frist an das Finanzamt zu bezahlen. Überschreitungen der Frist werden mit Strafen geahndet, die bis zu 150 % der Steuersumme ausmachen können.

Sollte der Steuerpflichtige ein Einspruchsverfahren anstrengen, besteht keine Möglichkeit, sich den strittigen Steuerbetrag bis zur Entscheidung über den Einspruch stunden zu lassen. Der strittige Steuerbetrag ist auf alle Fälle zu bezahlen und wird bei einem für den Steuerpflichtigen günstigen Ausgang des Verfahrens zzgl. der gesetzlich vorgeschriebenen Zinsen rückerstattet.

Der Steuerpflichtige erhält keinen Steuerbescheid oder wie auch immer geartete Mitteilung des Finanzamtes über die Abgabe der eingereichten Erklärung oder die Zahlung der Steuerbeträge. Als Beweis für die Einreichung gibt es den elektronischen Einreichungsnachweis und die Zahlbestätigung der Bank. Diese Belege sollten unbedingt aufbewahrt werden und sind auch für eine evtl. Anrechnung in Deutschland wichtig.

In weiterer Folge bedeutet das für den Steuerpflichtigen, dass erst nach Ablauf der Verjährung letztgültige Sicherheit darüber besteht, ob die Deklaration (Steuererklärung) als korrekt anerkannt wurde oder nicht. Denn das Finanzamt prüft nicht automatisch alle Deklarationen im Detail und teilt – solange kein formelles Verfahren in Gang gesetzt wurde – auch kein positives Prüfergebnis mit, sondern meldet sich beim Steuerpflichtigen nur, wenn Indizien für eine unvollständige oder unkorrekte Deklaration vorliegen.

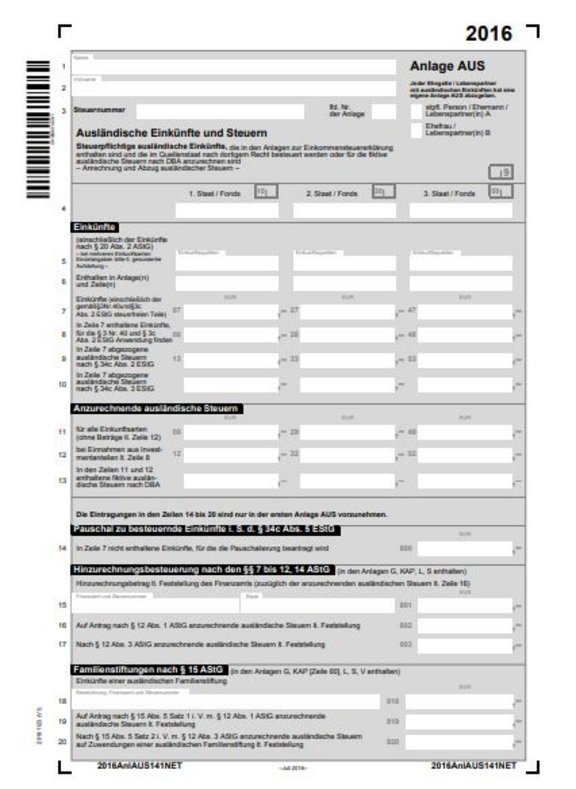

Doppelbesteuerungsabkommen Deutschland & Spanien

Unbeschränkt Steuerpflichtige sind in Deutschland mit ihrem Welteinkommen, also einschließlich aller ausländischen Einkünfte, steuerpflichtig. Hierzu zählen auch Einkünfte aus Kapitalvermögen (bspw. aus Anteilen an einer im Ausland ansässigen Kapitalgesellschaft) oder aus unbeweglichem Vermögen (Immobilien) im Ausland. Um eine Doppelbesteuerung zu vermeiden, gilt grundsätzlich die Anrechnungsmethode.

Hierbei wird die Doppelbesteuerung dadurch vermieden, dass die ausländische – hier die spanische – Steuer auf die deutsche Steuerschuld angerechnet wird, die auf diese ausländischen Einkünfte entfällt. Im Ausnahmefall kann statt der Anrechnung auch der Abzug der Steuer von den ausländischen Einkünften sinnvoller sein.

Manche Doppelbesteuerungsabkommen (DBA) sehen hier auch die Freistellungsmethode vor. Dabei werden die ausländischen Einkünfte in Deutschland unter Progressionsvorbehalt von der Besteuerung freigestellt. Das einschlägige DBA Spanien sieht für die Besteuerung der hier behandelten Einkünfte in Deutschland das Anrechnungsverfahren vor.

Strikte Anwendung von Landesgesetzen

In deutschen Betriebsprüfungsberichten findet man von den „Fachprüfern für Auslandsbeziehungen“, die bei Auslandsbezug hinzugezogen werden, immer folgenden Satz: „Für die Besteuerung des Steuerpflichtigen oder des Gesellschafters ist die deutsche Finanzverwaltung zuständig. Dabei ist deutsches Steuerrecht maßgebend.“

Was bedeutet das? Wie wir bei den Erläuterungen zu den spanischen Werbungskosten noch sehen werden, gibt es signifikante Unterschiede bei der Definition über die Abzugsfähigkeit zwischen Deutschland und Spanien. Wenn wir nun vor dem deutschen Finanzamt darauf hinweisen würden, dass in Spanien die Behandlung aber „anders“ vorgenommen wird, bekommen wir von deutscher Seite gesagt: „Das ist uns völlig egal. Es sind nur deutsche Gesetze anzuwenden, unabhängig davon, wo die Immobilie steht oder wie sie in Spanien steuerlich behandelt wird.“ Diese Behandlung ist aber keine deutsche Besonderheit. Wenn man den spanischen Finanzbeamten darauf hinweist, dass man das aber in Deutschland anders macht, erntet man ebenfalls keinesfalls Verständnis.

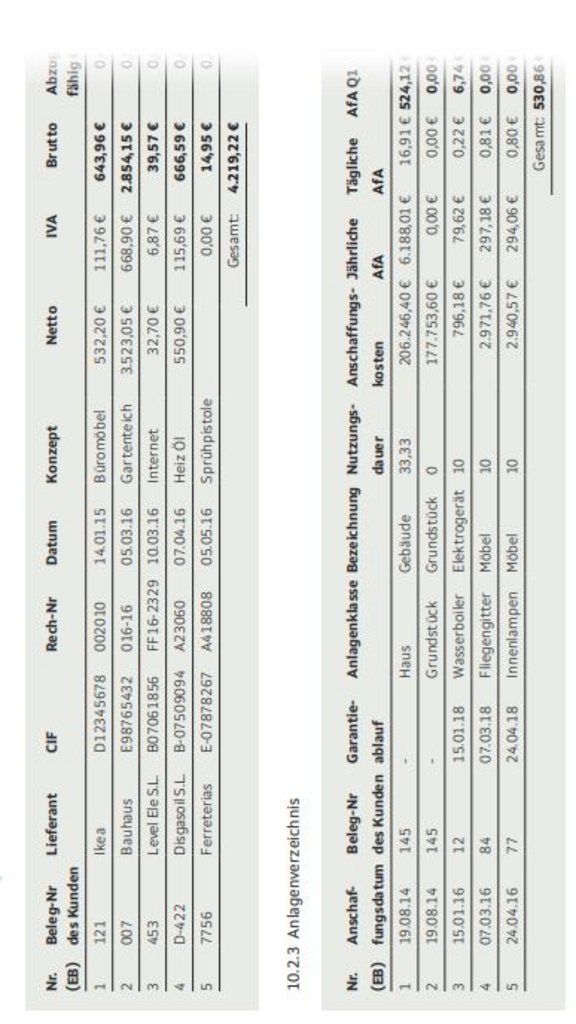

Das führt dazu, dass man jeden Einnahmen- und Kostenbeleg, der durch die spanische Immobilie veranlasst wird, entsprechend berücksichtigen muss. Die Bearbeitung und Dokumentation aller Belege sollte so erfolgen, dass sie ohne großen weiteren Aufwand und völlig transparent für spanische und deutsche steuerliche Zwecke verwendet werden können. Dieser Anspruch gilt natürlich auch für alle Arbeitsergebnisse wie das Anlageverzeichnis, Lieferantenlisten, Steuererklärungen etc.

„Werbungskosten“ in Spanien

Grundlagen bei Vermietungseinkünften

Der deutsche Steuerbürger kennt in der Regel den Begriff „Werbungskosten“. Bei den Einkünften aus Vermietung und Verpachtung versteht er darunter grundsätzlich alle durch diese Einkunftsart veranlassten abzugsfähigen Aufwendungen.

In Spanien kann man diese Definition nur eingeschränkt verwenden. Bei der Berücksichtigung der „Werbungskosten“ in Spanien haben wir eine völlig andere Struktur der möglichen Abzugsfähigkeit.

Zum besseren Verständnis der auch für Fachleute teilweise sehr schwierigen Regelungen beschreiben wir den historischen Werdegang.

Bis einschließlich 2009 konnten Nichtresidenten steuerpflichtige Kosten bei den Einkünften aus Vermietung und Verpachtung überhaupt nicht anrechnen. Es wurde eine pauschale Steuer in Höhe von damals 25 % auf die erzielten Einnahmen erhoben.

Das wurde von der EU massiv beanstandet, da es keinesfalls EU-kompatibel war. Als der spanische Gesetzgeber als Reaktion darauf per 2010 die Kostenanrechnung für Nichtresidenten EU/EWR-Bürger erlaubte, verfasste er dafür keine eigene gesetzliche Regelung, sondern verwies per Dekret auf die entsprechenden Regelungen des Einkommensteuergesetzes für natürliche Personen, sprich: spanische Residenten.

Dabei wurden keinerlei Klarstellungen oder Anpassungen vorgenommen, um auf die besondere Situation der Nichtresidenten sowie die für sie geltenden formellen Vorgaben einzugehen. Aus diesem Grund ist das ganze Besteuerungssystem in dieser Frage „unrund“ und teilweise kryptisch.

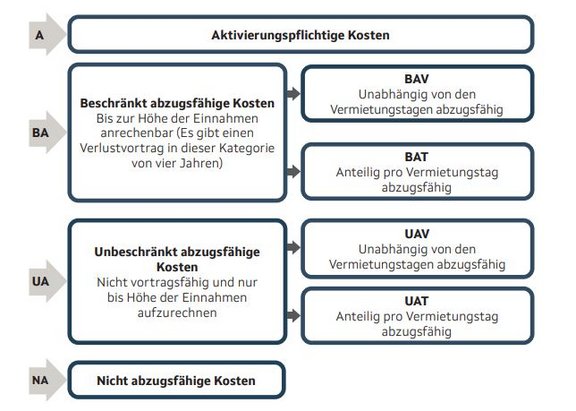

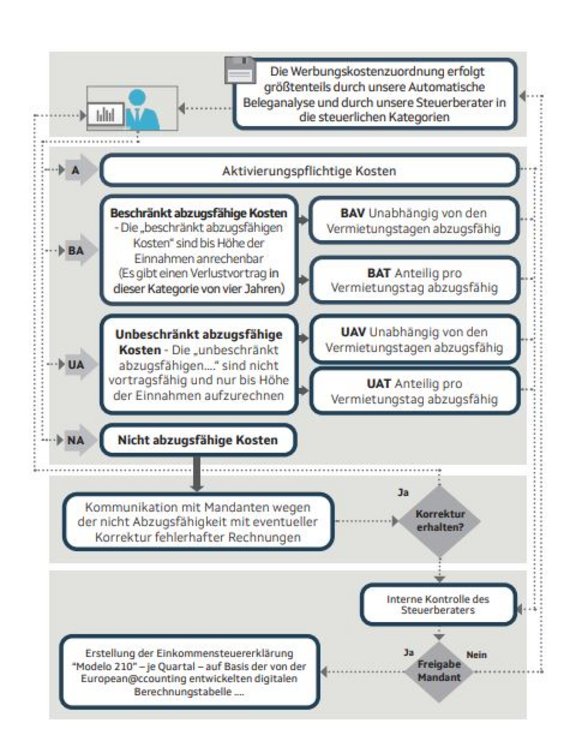

Um einen besseren Überblick über die vielfältigen Vorschriften für die Abzugsfähigkeit der „Kosten“ bei den Einkünften aus Vermietung und Verpachtung zu erhalten, haben wir die Möglichkeiten in der folgenden Tabelle dargestellt.

Im Sinne einer vereinfachten Bearbeitung, eines optimierten Prozessablaufes und einer höheren Transparenz verwenden wir dabei Abkürzungen für aktivierungsfähige, beschränkt abzugsfähige, unbeschränkt abzugsfähige und nicht abzugsfähige Kosten.

Die beschränkt und unbeschränkt abzugsfähigen Kosten unterteilen sich dann nochmals in Unterkategorien, die entsprechend dargestellt und beschrieben werden.

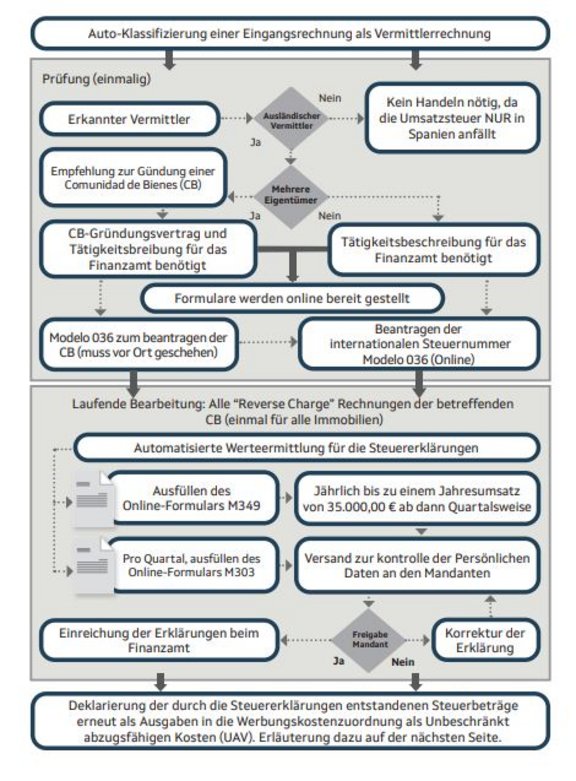

Anhand der folgenden Grafik sind die Zuordnungen mit den verwendeten Abkürzungen zu ersehen. Auf den folgenden Seiten beschreiben wir die gesetzlichen Regelungen für die jeweilige steuerliche Zuordnung.

Die Abkürzungen haben wir in den Überschriften verwendet, um die Zuordnung zu erleichtern.

Aktivierungspflichtige Kosten (A)

Alle Kosten, die für eine Verbesserung, Veränderung (Umbau) oder Vergrößerung der Immobilie aufgewendet werden, erhöhen deren Wert und sind somit nicht direkt abzugsfähig, sondern werden nur indirekt über die Abschreibung (AfA) berücksichtigt, d.h. sie werden aktiviert. In einer verbindlichen Auskunft zu dieser Vorschrift finden wir die folgende Definition: „Es gilt der Grundsatz, dass aktiviert werden muss, wenn sich die Lebensdauer des Gutes wesentlich erhöht oder eine wesentliche Verbesserung erzielt wird“. Beispiele für Kosten, die aufgrund dieser Auskunft in Spanien aktiviert werden müssen:

Einbau eines Liftes, einer neuen umweltschonenden Heizung, eine umfassende Sanierung, neue Fenster mit Dreifachverglasung, Solaranlage etc.

Beschränkt abzugsfähige Kosten (BA)

Bei beschränkt abzugsfähigen Kosten handelt es sich um Geldbeträge, die dazu aufgewendet werden, um das entsprechende Wirtschaftsgut nutzungsfähig zu halten. (Sobald es sich um „lebensverlängernde“ Nutzungskosten handelt, müssen diese Kosten aktiviert werden).

Dazu gehören Reparatur- und Instandhaltungskosten. Diese werden laufend aufgewendet, um den normalen Gebrauch des materiellen Bestandes zu ermöglichen, wie Austausch/Erneuerung von Fenstern, Leitungen, Armaturen, Parkettböden, aber auch einer Klimaanlage sowie Dachreparatur, Malerarbeiten oder Reparatur von Türen.

Der Gesetzgeber zählt zu dieser Kategorie auch alle Kosten, die mit der Finanzierung des Objektes oder der Reparaturen etc. in einem direkten Zusammenhang stehen. Dazu gehören somit auch Zinsen für ein Darlehen, um diese Maßnahmen durchführen zu können.

Die beschränkt abzugsfähigen Kosten können je Abrechnungszeitraum – das ist das Quartal – jeweils nur bis zur Höhe der Einnahmen aufgerechnet werden. Der Überhang führt zu einem Negativsaldo, der zwar steuerlich im entsprechenden Quartal nicht berücksichtigt, aber sehr wohl vorgetragen wird, d.h. er kann für das Folgequartal und alle Quartale der folgenden vier Jahren berücksichtigt werden. Dieser Betrag kann in den folgenden Quartalen aber auch nur jeweils angerechnet werden, wenn entsprechende Einnahmen vorhanden sind. Aus deutscher Sicht würde man über einen „Verlustvortrag“ sprechen. Würde nach Ablauf von vier Jahren noch ein Negativsaldo vorhanden sein, geht dieser verloren.

Bedingt durch diese Handhabung muss eine entsprechend aussagefähige und überprüfbare Dokumentation vorliegen, die für jedes Quartal und die 16 Folgequartale (Verlustvortragsfähigkeit von 4 Jahren = 16 Quartale) den Ansatz dieser Werbungskostenkategorie auf eine für fremde Dritte verständliche und nachvollziehbare Weise belegt.

Anteilig pro Vermietungstag (BAT)

Der spanische Grundsatz für die Abzugsfähigkeit der Kosten lautet: Kosten (Werbungskosten), die im direkten zeitlichen Zusammenhang mit der Vermietung liegen, sind nur dann abzugsfähig, wenn entsprechende Einnahmen vorhanden sind, und auch nur bis zu deren Höhe. Dieser Grundsatz wird so ausgelegt, dass für die Tage, an denen keine Einnahmen vorliegen, ebenfalls der Werbungskostenabzug versagt bleibt.

Dies wird pro Quartal nach Maßgabe der genauen Zahl an Tagen berechnet. Für die Praxis bedeutet dies, dass zuerst die gesamten Kosten ermittelt und dann ins Verhältnis zu den genutzten (Vermietungs-) Tagen gesetzt werden. Nur die so entstehenden negativen Überhänge sind dann steuerlich „vortragsfähig“.

Dazu zählen zum Beispiel Zinsen als Finanzierungskosten. Diese können nur in jenem Quartal geltend gemacht werden (Anrechnung und/oder Vortrag auf folgende Quartale), in dem tatsächlich Vermietungseinnahmen erzielt werden. Das bedeutet, dass in einem Quartal ohne Vermietung der entsprechende Anteil der Kosten für die Finanzierung an den beschränkt abzugsfähigen und somit vortragsfähigen Kosten (z.B. ein Viertel der jährlichen Zinslast für ein Darlehen) steuerlich verloren geht.

Verbleibt hingegen in einem Quartal mit Vermietungseinnahmen ein Überhang an Finanzierungskosten, der aufgrund der beschränkten Abzugsfähigkeit dieser Kostenart nicht angerechnet werden kann, so kann dieser Überhang vorgetragen werden, d.h. er kann in den folgenden vier Jahren gegen positive Resultate aufgerechnet werden.

Unabhängig von den Vermietungstagen (BAV)

Das sind solche Kosten, die nur dadurch entstehen, dass man Einnahmen aus Vermietungen überhaupt erzielen kann. In diese Kategorie fallen z.B. die Kosten für Malerarbeiten, die nötig sind, um das Objekt für die künftige Vermietung attraktiv zu machen und somit eine Vermietung zu ermöglichen. In diesem Fall ist offensichtlich, dass es sich um Kosten handelt, die einzig und allein aufgrund der Vermietungsabsicht entstanden sind (was bei einer Prüfung jedoch nur anerkannt wird, wenn danach tatsächlich eine intensive Vermietungstätigkeit erfolgt). Diese Kosten sind dann vollständig abzugsfähig, d.h. unabhängig von den effektiven Vermietungstagen.

Die große Einschränkung ist natürlich nach spanischer Gesetzgebung auch hier, dass diese Kosten – obwohl komplett abzugsfähig – nur bis zur Höhe der Gesamteinnahmen steuerlich abzugsfähig sind. Darüber hinausgehende Aufwendungen (Werbungskosten) sind „vortragsfähig“. Auch hier gilt die Vortragsfähigkeit für alle Quartale der nächsten vier Jahre.

Unbeschränkt abzugsfähige Kosten (UA)

Hierzu zählen alle Kosten, die mit der laufenden Nutzung des Hauses zusammenhängen. Das sind die lfd. Betriebskosten wie Grundsteuer, Müllgebühren, Umlagen der Eigentümergemeinschaft, Versicherung, Dienstleistungen wie Rechts- und Steuerberatung, Sicherheit, Gartenpflege, Verwaltung, Werbung, Mietervermittlung, aber auch der Saldo einer nicht eintreibbaren Forderung. Darüber hinaus wird die Abschreibung (AfA - Absetzung für Abnutzung) dieser Kostenart zugewiesen. Die unbeschränkt abzugsfähigen Kosten werden bei Nichtresidenten je Quartal gegen die Einnahmen aufgerechnet. All jene unbeschränkt abzugsfähigen Kosten, die nicht aufgerechnet werden können, gehen verloren. Der spanische Gesetzgeber unterscheidet auch die unbeschränkt abzugsfähigen Kosten nochmals in solche, die nur anteilig nach Maßgabe der wirklich durchgeführten Vermietungstage abzugsfähig sind, und solche, die komplett abzugsfähig sind.

Anteilig pro Vermietungstag (UAT)

Der spanische Grundsatz für die Abzugsfähigkeit bei der Werbungskostenart der UAT lautet auch hier: Kosten (Werbungskosten) sind nur dann abzugsfähig, wenn entsprechende Einnahmen vorliegen und auch nur bis zu deren Höhe. Dieser Grundsatz wird so ausgelegt, dass für die Tage, an denen keine Einnahmen vorliegen, ebenfalls der Werbungskostenabzug versagt bleibt. Dies wird pro Quartal nach Maßgabe der genauen Zahl an Tagen berechnet.

Für die Praxis bedeutet das, dass zuerst die gesamten Kosten ermittelt und dann ins Verhältnis zu den genutzten (Vermietungs-) Tagen gesetzt werden. Entstehende Überhänge gehen den Nichtresidenten bei unbeschränkt abzugsfähigen Kosten verloren. Bei dieser Werbungskostenkategorie gibt es also keine „Vortragsfähigkeit“.

Unabhängig von den Vermietungstagen (UAV)

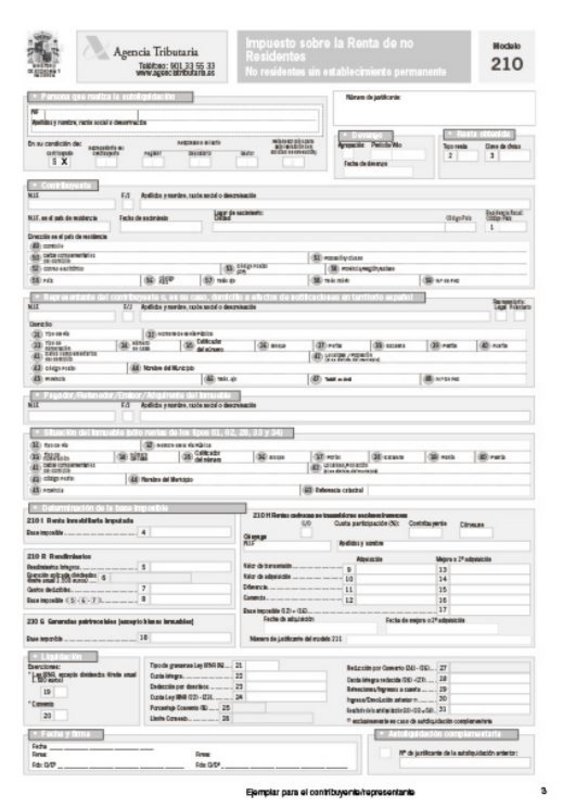

Die UAV sind Kosten, die nur dadurch entstehen, dass man Einnahmen aus Vermietungen erzielt. Diese sind vollständig – d.h. unabhängig von den effektiven Vermietungstagen – abzugsfähig. Das sind z. B. in dieser Kategorie die Kosten für den Steuerberater und der Erstellung des sog. Modelo 210, sprich das einzureichende Einkommensteuererklärungsformular. Diese Steuererklärung muss man ja nur erstellen, weil man vermietet, so die Ansicht und Definition des Gesetzgebers.

Die Erstellung des Modelo 210 für die „Selbstnutzung“ hingegen kann man steuerlich nicht geltend machen. Auch hier gilt die Einschränkung, dass diese Kosten nur maximal bis zur Höhe der Gesamteinnahmen steuerliche Wirkung entfalten. Darüber hinausgehende Aufwendungen (Werbungskosten) gehen verloren.

Nicht abzugsfähige Kosten (NA)

Ausdrücklich NICHT zu den abzugsfähigen Reparatur- und Instandhaltungskosten zählt der Gesetzgeber jene Kosten, die aufgrund von Schäden durch höhere Gewalt oder Unfälle entstehen (z.B. Sturmschäden), ebenso wie Versicherungszahlungen für solche Schäden steuerlich nicht auf die Einnahmen durchschlagen. Ansonsten sind Kosten nicht abzugsfähig, die in keinem inhaltlichen Zusammenhang mit der Vermietung der Immobilie stehen.

Kryptische Besonderheiten

Berechnung und Aufrechnung von Kosten

Die Berechnung und Besteuerung erfolgt in isolierter Weise pro Immobilie. Nichtresidenten können den Verlust aus einer Immobilie nicht gegen den Gewinn einer anderen Immobilie aufrechnen. Bei spanischen Residenten sind solche Negativsalden mit anderen positiven Einkünften aus Vermietung und Verpachtung sowie mit den anderen Einkünften aus der Kategorie des allgemeinen Einkommens (Arbeit, gewerbliche Tätigkeit, Pensionen, usw.), verrechenbar. Die Frage, ob diese Ungleichbehandlung gegen geltendes EU-Recht verstößt, wird in diesem WEGWEISER nicht behandelt.

Nun stellt sich die Frage, welche Kosten in einer Quartalsrechnung zuerst anzusetzen sind: die „beschränkt“ oder die „unbeschränkt“ abzugsfähigen? Weder das Gesetz, noch die Verordnung, noch Gerichtsurteile oder verbindliche Auskünfte liefern dazu einen Hinweis oder eine Vorgabe. Den einzigen Hinweis liefert eine Anleitung der Behörde zur Erstellung der Einkommensteuererklärung für Residenten – dort werden zuerst die beschränkt abzugsfähigen Kosten angesetzt. Allerdings hat diese Berechnungsweise für Residenten ganz andere steuerliche Konsequenzen als für Nichtresidenten.

Die Frage ist für Nichtresidenten von großer Bedeutung, denn ein Überhang an unbeschränkt abzugsfähigen Kosten – die hier eher als „unbeschränkt abzugspflichtig“ zu bezeichnen wären – geht steuerlich verloren, weil er nicht mehr gegen spätere positive Resultate aufgerechnet werden kann. Hingegen dient ein Überhang an „beschränkt abzugsfähigen Kosten“ als Verlustvortrag und kann somit vier Jahre lang gegen Gewinne aufgerechnet werden.

Somit ergibt sich die folgende Praxislösung: Residenten setzen zuerst die beschränkt abzugsfähigen Kosten an, weil ein Überhang an unbeschränkt abzugsfähigen Kosten problemlos und direkt kompensiert werden kann, ja mehr noch: Verbleibt ein Negativsaldo, kann dieser im neuen Kleid der „negativen Bemessungsgrundlage des allgemeinen Einkommens“ vier Jahre lang als Verlust vorgetragen werden.

Nichtresidenten hingegen setzen zuerst die unbeschränkt abzugsfähigen Kosten an, weil für sie alleine einen Überhang an beschränkt – nämlich bis zur Höhe der jeweiligen Quartalseinnahmen – abzugsfähigen Kosten steuerlich zur Minderung künftiger Gewinnbesteuerung verwertbar ist. Nachdem die präzise Vorgehensweise gesetzlich nicht geregelt ist, erscheint es vertretbar, den damit entstandenen Spielraum in einer für die eigenen Interessen günstigen Weise zu nutzen. Wir sehen auch hier einen Bezug zum EU-Recht, da der Nichtresident gegenüber dem Residenten nicht diskriminiert werden darf. Ein Restrisiko, dass die spanische Finanzbehörde das anders sieht, verbleibt jedoch.

Sonderbehandlung AfA – Amortización

Die Abschreibung (Deutschland: AfA, Spanien: amortización) ist unter zweierlei Gesichtspunkten zu betrachten. Auf der einen Seite fällt die Abschreibung in die Kategorie der unbeschränkt abzugsfähigen Kosten mit tagesanteiliger Anrechnung (UAT). Andererseits wird durch die Höhe der AfA der Buchwert der Immobilie beeinflusst, der bei einem allfälligen Verkauf zur Berechnung der steuerlichen Ergebnisse herangezogen wird. Nun gibt es bei natürlichen, nichtresidenten Personen eine Sonderbehandlung, die sich aufgrund einer „verbindlichen Auskunft“ ergibt.

Der Steuerpflichtige errechnet den AfA-Betrag in Höhe von 3 % aufgrund des für ihn geltenden Einkommensteuergesetzes für Nichtresidenten. Wir nehmen hier beispielhaft einmal an, dieser Betrag würde 100,00 € betragen. Da – wie beschrieben – die AfA als „unbeschränkt abzugsfähige“ Kosten und nur auf der Basis der effektiv vermieteten Tage berücksichtigt werden kann, ist es möglich, dass von den angenommenen 100,00 € nur 60,00 € (als Beispiel) steuerlich geltend gemacht werden können. Gemäß der Definition und Anwendungsvorschriften der „unbeschränkt abzugsfähigen“ Kosten, wären die verbleibenden 40,00 € steuerlich verloren. Diese Regelung ist aber nicht bei der AfA anzuwenden. Der nicht berücksichtigte AfA-Betrag in Höhe von 40,00 € wird dem Buchwert der Immobilie wieder hinzugerechnet und geht damit nicht verloren. Diese Zurechnung erfolgt pro Quartal.

Kosten - Quartalsübergreifend

Für die Berechnungen zur Erstellung des Modelo 210 müssen u.a. Kosten auf jedes der vier Quartale eines Jahres aufgeteilt werden, die bis zum Ende der jeweiligen Einreichungsfrist noch gar nicht bekannt sind. Ein Beispiel sind Stromrechnungen, die aktuell alle zwei Monate erstellt werden und somit regelmäßig für jedes zweite Quartal den Betrag für den jeweils letzten Monat offen lassen.

In der Praxis gibt es dafür nur eine Lösung: In die Berechnung wird eine Kostenschätzung anhand früherer Rechnungen aufgenommen. Wenn die später eintrudelnde Rechnung dann einen markant anderen Betrag aufweist, muss eine berichtigende Erklärung eingereicht werden.

Dabei ist jedoch zu bedenken, dass eine nachträgliche Berichtigung neben den zusätzlichen Bearbeitungskosten des Steuerbüros weitere Nachteile hat: Wird eine berichtigende Erklärung mit Nachzahlung eingereicht, wird eine Strafe fällig, während das Finanzamt für jede Nacherklärung mit einem Resultat zugunsten des Steuerpflichtigen (d.h. Rückerstattung) ausführliche Erläuterungen und Belege verlangt.

Eine ähnliche Situation ergibt sich mit der Grundsteuer (IBI), die üblicherweise im Laufe des Jahres je nach Region – für das gesamte Jahr – erhoben wird. Auch hier sollte anhand früherer Grundsteuerbescheide ein geschätzter Betrag angesetzt werden.

Kosten innerhalb des Quartals

Im vorherigen Gliederungspunkt haben wir die quartalsübergreifenden Kosten und deren Berücksichtigung besprochen. Das gleiche Problem taucht auf, wenn Kosten innerhalb des Quartals, z.B. nur für einen Monat, entstehen. Wir haben dieses Problem dergestalt gelöst, dass die entsprechenden Kosten und die dazu komplementär zu behandelnden Einnahmen auf Monatsbasis berücksichtigt werden.

Behördliches Einvernehmen

Gesetzlich war bis Ende 2017 vorgeschrieben, das bei jeder Immobilie und jedem einzelnen zahlenden Gast eine eigene Steuererklärung (Modelo 210) eingereicht werden müsste. In der Praxis werden in Spanien jedoch seit jeher alle Zahlenden in einem Formular zusammen pro Quartal erklärt. Es ist nicht bekannt, dass die Steuerbehörde auf eine buchstabengetreue Umsetzung dieser praxisfeindlichen Vorschrift bestanden hätte.

Mit einer Anweisung, die sinnigerweise am 24. Dezember 2017 herausgegeben wurde, hat die Finanzbehörde ihre offizielle Regelung der gängigen Praxis angepasst, d.h. nunmehr reicht eine Erklärung pro Immobilie unabhängig davon, wie viele zahlende Mieter verbucht wurden.

Prüfungen durch das Finanzamt – Praxishinweis

Grundsätzlich gilt Folgendes: Die entsprechende Einkommensteuererklärung – Modelo 210 – ist für jedes Quartal einzureichen, in dem positive Einkünfte vorliegen. Ist das steuerliche Ergebnis in einem oder mehreren Quartalen der ersten drei Quartale Null oder negativ, so ist die zusammenfassende Erklärung für die Negativ/Null-Quartale nicht im jeweiligen Quartal abzugeben, sondern bis 20. Januar des Folgejahres zeitgleich mit, jedoch getrennt von, einer allfälligen Erklärung für das vierte Quartal. An dieser Stelle muss darauf hingewiesen werden, dass aber je Quartal die komplette Berechnung durchgeführt werden muss, damit die vortragsfähigen Kosten nicht verloren gehen.

Weiterhin würde die AfA ebenfalls nicht berücksichtigt und der Buchwert würde sich durch die falsche Behandlung reduzieren und somit bei einem Verkauf eine erhöhte Gewinnsteuer auslösen.

HINWEIS: Sensibilisieren Sie bitte Ihr inneres Frühwarnsystem wenn Sie von Ihrem Berater hören: „Wenn keine Einnahmen vorhanden sind, braucht der Steuerpflichtige nichts zu machen und auch keine Berechnungen vorzunehmen.“ Lassen Sie sich unbedingt die Berechnungen pro Quartal vorlegen! Wie von uns – so hoffen wir – mehr als deutlich dargelegt wurde, sollten Sie mit Ihrem Berater, wenn er die o.a. Meinung vertritt, ein Gespräch führen. Es kann um viel Geld gehen.

Der Steuerpflichtige muss in nachvollziehbaren und belegbaren Nebenrechnungen für Steuerprüfungen seitens des Finanzamtes Folgendes vorlegen:

- Zuordnung der erhaltenen Eingangsrechnungen zu den unterschiedlichen Werbungskostenkategorien.

- Darstellung der unterschiedlichen „Aktiven“ (Buchwerte) mit den AfA-Beträgen und Restlaufzeiten.

- Die Quartale mit den negativen Salden müssen so aufbereitet sein, dass die unterschiedliche Behandlung der „beschränkt abzugsfähigen“ und der „unbeschränkt abzugsfähigen“ Kosten zu erkennen und nachzuvollziehen sind. Daraus ergeben sich dann die berücksichtigungsfähigen „Verlustvorträge“, die ebenfalls nachvollziehbar entwickelt, dargestellt und erklärt werden müssen.

- Für die „Verlustvorträge“ müssen Listen oder Aufzeichnungen darüber geführt werden, wie die Berücksichtigung in den folgenden Quartalen erfolgte, in denen die entsprechende Verrechnungsmöglichkeit besteht.

Gesetzlicher Rahmen der Ferienvermietung auf den Balearen

Hintergrund und Vorgeschichte

Aus der folgenden Betrachtung klammern wir die Verwerfungen der Covidkrise aus, da ihre permanenten Auswirkungen auf das wirtschaftliche Gefüge noch nicht absehbar sind. Wir beschreiben jene Situation, auf welche die Politik mit ihren Maßnahmen reagiert hat. Die resultierenden Gesetze sind weiterhin in Kraft und nur teilweise durch befristete Covidsonderregelungen aufgeweicht.

In den letzten Jahren hat sich die Welt der Ferienvermietung radikal verändert. Vermietungsportale wie Airbnb oder andere Anbieter haben dafür gesorgt, dass die Politik in manchen Städten oder Regionen eingreifen musste. So wurde in Berlin die Ferienvermietung zur Gänze untersagt.

Auf den Balearen waren drei Gründe dafür maßgeblich, dass sich die linksgrüne Koalition und ihr Partner, die Protestpartei Podemos, zu sehr einschneidenden Maßnahmen gezwungen sahen:

- Der Boom der Ferienvermietung trocknet den Markt für die normale Wohnvermietung aus, die Mieten sind entsprechend in die Höhe gegangen. Personen ohne Immobilieneigentum – darunter auch Saisonkräfte der Tourismusbranche – haben große Schwierigkeiten, bezahlbare Wohnungen zu finden.

- In der Gesellschaft macht sich zunehmend das Gefühl breit, dass die Ressourcen und die Infrastruktur Mallorcas einen weiteren Anstieg der Besucherzahlen nicht verkraften. Zu den wenigen Möglichkeiten einer freien Gesellschaft, den Besucherstrom zu steuern, gehört die Limitierung der Bettenzahl für Urlauber. Von dieser Begrenzung war die Ferienvermietung bislang ausgenommen. Aber früher war die Ferienvermietung auch nur ein Nischenprodukt und fiel daher nicht ins Gewicht. Das hat sich binnen weniger Jahre – wie beschrieben und bekannt – signifikant geändert.

- Der wichtigste Wirtschaftssektor der Inseln, nämlich die Hotelindustrie, fühlt sich von der neuen Konkurrenz bedroht, zumal ein erheblicher Teil der Ferienvermietung illegal erfolgt (z.B. alle Ferienwohnungen, da bis dato nicht legalisierbar). 2016 befanden sich auf den Balearen 45.250 Objekte bzw. über 183.000 Plätze in der Ferienvermietung, wovon lediglich knapp ein Drittel eine Lizenz vorweisen konnten (Quelle: Asociación de Apartamentos Turísticos y Viviendas de Alquiler de Temporada en Baleares). Im Umkehrschluss bedeutet dies, dass zwei Drittel der Ferienvermietungsplätze illegal vermietet wurden.

Zugleich haben auch die Steuerbehörden begonnen, auf die neue Dimension des Phänomens Ferienvermietung zu reagieren. Dies findet seinen Niederschlag u.a. in Vorstößen, um über die Vermittlungsagenturen Informationen über die Höhe der vereinnahmten Mieten der Immobilieneigentümer zu erhalten und diese mit den eingereichten Steuererklärungen abzugleichen (für Agenturen gilt seit 2018 eine effektive Auskunftspflicht), sowie in Maßnahmen wie der teilweisen Erhöhung der Touristensteuer um 100 % per 2018. Die große Reform des Tourismusgesetzes wurde im Sommer 2017 beschlossen. Damit wurde ein heftig diskutiertes Thema auf neue legale Beine gestellt.

Seit 2012 bedarf es auf Mallorca für die Ferienvermietung einer Lizenz. Maßgebende Grundlage dafür sind das Tourismusgesetz der Balearischen Inseln 8/2012 vom 19. Juli und die entsprechenden Verordnungen. Das Gesetz aus dem Jahr 2012 erlaubte die Vermietung je nach Art der Immobilie in freistehenden Einfamilien-, Reihen- und Zwischenhäusern. Die Vermietung von Wohnungen in Mehrfamilienhäusern oder einzelnen Zimmern war hingegen nicht erlaubt. Das war die Situation vor der Reform.

Neue Definition der „Ferienvermietung“

Im neuen Tourismusgesetz wurde die Definition der Ferienvermietung geändert. In Zukunft gilt jede Vermietung eines Wohnobjekts für Zeiträume von weniger als 30 Tagen automatisch als Ferienvermietung. Damit ist nun eine eindeutige Abgrenzung zum Wohnraumvermietungsgesetz (LAU) gegeben. Vermietungen von über 30 Tagen fallen damit grundsätzlich erstmal unter das LAU, was aber auch bedeutet, dass die Voraussetzungen dieses Gesetzes zu erfüllen sind. Unter anderem sind dies etwa die Erhebung einer Kaution, die mindestens einer Monatsmiete entspricht, sowie der Abschluss eines schriftlichen Mietvertrags.

Ein weiterer Indikator ist die Vermarktung

Jegliche Bewerbung über „touristische Vertriebskanäle“ macht eine kurzfristige Vermietung zur Ferienvermietung, wobei auch die Definition dieser Kanäle erweitert wurde: „jegliches Trägermedium, über das kurzzeitiges vermieten möglich ist“. Damit hält sich die Behörde die Möglichkeit offen, bei allem möglichen Arten der Bewerbung eine Ferienvermietung festzustellen (etwa über soziale Netzwerke wie Facebook oder Twitter) und die entsprechenden Schritte einleiten kann.

Liberalisierung und Obergrenze

Bisher war die Ferienvermietung von Wohnungen verboten. Hier sieht das neue Tourismusgesetz eine entscheidende Liberalisierung vor. Im Jahr nach Inkrafttreten wurde gemäß einem Stufenplan festgelegt, in welchen Zonen die Ferienvermietung für welche Arten von Immobilien (Häuser, Wohnungen, Zimmer) erlaubt und in welchen definitiv verboten werden soll. Eine komplette Freigabe hätte einer zentralen Zielsetzung des neuen Gesetzes widersprochen, nämlich der Entspannung des Marktes der normalen Wohnvermietung. In den „Verbotszonen“ kann zwar die bisher bestehende legale Ferienvermietung weiter betrieben werden, jedoch werden sowohl Wohnungen verboten als auch generell keine neuen Lizenzen für Ferienimmobilien erteilt, die ansonsten alle Voraussetzungen erfüllen würden.

Andererseits kann in den entsprechend ausgewiesenen Gebieten auch die eigene Wohnung vermietet werden, wobei hier die Besonderheit besteht, dass – sofern der Eigentümer in der Wohnung verbleibt –, auch zimmerweise vermietet werden kann, was in allen anderen Annahmefällen ja ausdrücklich verboten ist. Dafür muss es sich neben weiteren Voraussetzungen um den eigenen Hauptwohnsitz handeln und die Vermietung darf nur an bis zu 60 Tagen eines Kalenderjahres erfolgen.

Mit dem Gesagten verbunden ist eine Begrenzung der Gültigkeitsdauer aller Ferienvermietungs-Lizenzen für Wohnungen – nicht für andere Ferienimmobilien – auf voraussichtlich 5 Jahre. Dies hängt damit zusammen, dass die Flächennutzungspläne, in denen die Ja- und Nein-Zonen für die Ferienvermietung von Wohnungen ausgewiesen werden, geändert werden können und somit denkbar ist, dass aus einer Nein-Zone eine Ja-Zone wird und umgekehrt. Für Eigentümer von Ferienimmobilien bringt dies eine erhebliche Planungsunsicherheit mit sich. Zumindest für Palma besteht Klarheit, und zwar in Form einer politischen Willensbekundung, die Ferienvermietung von Wohnungen im gesamten Stadtgebiet oder zumindest weiten Teilen davon dauerhaft zu verbieten. Ebenso wird eine Gesamt-Obergrenze für die auf den Balearen angebotenen Gästebetten beschlossen. Bislang war von dieser Obergrenze mit wenigen Ausnahmen nur das Hotelgewerbe betroffen und die Zahl der Gästebetten in Privatunterkünften von der Deckelung ausgenommen. Das ändert sich nun. Die Folge: Genau wie im Hotelgewerbe müssen die Ferienhaus-Eigentümer Übernachtungsplätze (bzw. die Genehmigungen dafür) käuflich erwerben, nämlich von der Bettenbörse des Tourismusministeriums. Diese Börse soll sicherstellen, dass die Gesamtzahl der Gästebetten die beschlossene Obergrenze nicht übersteigt.

Übergangsregelung für Bestandsobjekte

Großer Wert wurde auf die Feststellung gelegt, dass Eigentümer, die bereits einen Antrag gestellt oder eine Lizenz erhalten haben, von den Änderungen nur teilweise betroffen sind. An der Erlaubnis zur Ferienvermietung, die ja bereits per Abgabe des Antrags besteht, ändert sich a priori nichts. Jedoch müssen die Eigentümer bzw. Betreiber im Rahmen einer Übergangsregelung die neuen Bestimmungen erfüllen. Manche dieser Bestimmungen werden umgehend wirksam, z.B. die Verpflichtung, bei jeglicher Bewerbung der Ferienimmobilie die Nummer der Lizenz bzw. des Eingangsregisters des Lizenzantrags anzugeben. Für die Erfüllung anderer der neuen Verpflichtungen wird eine Frist gewährt, z.B. für das künftig verpflichtende Vorliegen eines Energieausweises sowie die Erfüllung der damit verbundenen Mindestanforderungen an die Energieeffizienz der Immobilie.

Voraussetzungen

Die Immobilie muss als Wohnraum ausgewiesen sein. Anknüpfungspunkt ist daher nun nicht mehr die Art der Immobilie, sondern ihre Nutzungsart. Somit fallen zunächst auch Wohnungen unter das neue Gesetz. Die weiteren Voraussetzungen unterschieden sich in solche, die für alle Immobilien gelten, sowie spezielle Voraussetzungen für Wohnungen.

Allgemeine Voraussetzungen

- Pro Eigentümer sind maximal drei Immobilien zugelassen (sofern nicht durch Verordnung anders geregelt).

- Mindestalter der Immobilie: 5 Jahre (sofern nicht durch Verordnung anders geregelt). Vorher muss die Immobilie privat genutzt worden sein, d.h. Eigennutzung oder normale Wohnvermietung. Neubauten sind daher zunächst 5 Jahre für die Ferienvermietung „gesperrt“. Grundsätzlich darf nur die gesamte Immobilie an einen Vertragspartner ferienvermietet werden. Eine Ausnahmeregelung besteht für Hauptwohnsitz-Immobilien, deren Eigentümer 2 Monate im Jahr unter bestimmten Voraussetzungen auch zimmerweise vermieten dürfen. f Energieausweis (certificado de eficiencia energética) mit bestimmten Mindesterfordernissen je nach Alter der Immobilie.

- Individuelle Zähler der Versorgungsunternehmen (Strom, Wasser, Gas)

- Gültige Bewohnbarkeitsbescheinigung (cédula de habitabilidad). Sofern die Immobilie einer Ausnahmeregelung unterliegt: Bescheinigung der Gemeinde, dass keine Bewohnbarkeitsbescheinigung erforderlich ist.

- Haftpflichtversicherung – eine private Versicherung reicht generell nicht aus.

- Umgehende Meldung der Gästedaten an die Polizei.

- Telefonische Erreichbarkeit des Vermieters rund um die Uhr.

- Regelmäßige Reinigung, Zurverfügungstellung von Bettwäsche, Handtüchern und Hausrat, usw.

- Einhaltung arbeitsrechtlicher, baurechtlicher, unternehmerischer und steuerlicher Vorschriften. Diese sind zwar bereits durch andere Gesetze geregelt, doch kann die Nichteinhaltung nach dem neuen Tourismusgesetz zusätzlich zur Folge haben, dass das Tourismusministerium die Genehmigung zur Ferienvermietung verweigert oder eine bestehende entzieht.

- Bei neuen Objekten: Erwerb der Gästeplätze von der Bettenbörse.

Voraussetzungen für Wohnungen

Zu den Voraussetzungen, um Wohnungen als Ferienunterkünfte anzubieten, gehören u.a.:

- Lage in einer Zone, in der Ferienvermietung von Wohnungen erlaubt ist.

- Explizite Erlaubnis der Eigentümergemeinschaft.

- Feriengäste müssen schriftlich über die Hausordnung und weitere Umstände informiert werden, der Betreiber hat eine erhöhte Verantwortlichkeit gegenüber der Eigentümergemeinschaft.

- Pflicht zur Aufforderung zur Räumung innerhalb von 24 Stunden, wenn Feriengäste die Hausordnung nicht einhalten.

- Haftpflichtversicherung für Sach- und Personenschäden, die den Feriengästen entstehen können, aber zusätzlich auch für Schäden, die Feriengäste am Gemeinschaftseigentum verursachen.

- Erreichbarkeit rund um die Uhr nicht nur für die Gäste, sondern auch für die Eigentümergemeinschaft.

Umkehr der Beweislast

Weitere Maßnahmen sollen das Risiko erhöhen, für illegale Ferienvermietung zur Rechenschaft gezogen zu werden. An erster Stelle steht eine neue Strafregelung, die für einige der als „schwer“ eingestuften Vergehen (z.B. Vermieten ohne Lizenz) eine Mindeststrafe von 20.001,00 € vorsieht, während bisher allgemein für Vergehen dieser Kategorie deutlich geringere Strafen die Regel waren.

Neu ist auch, dass Falschangaben oder Fehler bei Anmeldung der Ferienvermietung mit teilweise sehr hohen Strafen geahndet werden können. Daher sollte bereits vor der Antragstellung gründlich geprüft werden, ob alle Voraussetzungen erfüllt werden.

Ein weiterer Kniff, den auch schon die Steuerbehörde angewendet hat, ist die teilweise Auslagerung der Kontrollfunktion. Um die unzureichende Zahl von Inspektoren zu kompensieren, bürdet das neue Gesetz den Vermittlungsagenturen die Pflicht auf, die Legalität des Angebots zu kontrollieren und zu wahren. Agenturen, die für illegale Angebote werben, haben mit Strafen zu rechnen, die bis zu 400.000,00 € betragen können.

Ein öffentlich einsehbares elektronisches Verzeichnis gibt nicht nur ihnen die Möglichkeit, Lizenznummern zu verifizieren, sondern machen illegale Betreiber auch verwundbar gegen Nachstellungen durch Privatpersonen, da diese jede Lizenznummer mittels einer eigenen „App“ des Tourismusministeriums auf ihre Richtigkeit prüfen können.

Nicht weniger bedeutsam ist die Umkehr der Beweislast im Fall einer Anzeige. Wenn von Ferienvermietung oder touristischer Vermietung gesprochen wird, so sind damit nach dem neuen Gesetz alle tage- oder wochenweise Vermietungen von unter 30 Tagen gemeint.

Dabei wurde eine Vermutungswirkung neu eingeführt, die eindeutig regelt, dass von einer touristischen Vermietung ausgegangen wird, sofern die Vermietungsdauer weniger als die besagten 30 Tage beträgt, es sei denn, man kann gegenüber der Behörde das Gegenteil beweisen. Diese Beweisführung wird aber in den meisten Fällen unmöglich sein.

Alleine diese Neuerung wird die Bearbeitungskapazität der Behörde selbst dann schlagartig erhöhen, wenn kein einziger zusätzlicher Beamter auf das Thema angesetzt wird.

Anzeigen und Strafen

Das neue Gesetz und das geplante Online-Verzeichnis der Genehmigungen machen es Privatpersonen sehr einfach machen, illegale Ferienvermietung anzuzeigen. Dies sollten sich Immobilieneigentümer vor allem im Hinblick auf ihre Erpressbarkeit vor Augen halten. Zwar müssen Anzeigen eine bestimmte Mindestinformation zur illegal vermieteten Immobilie enthalten und sie können auch nicht anonym gestellt werden. Doch ist kein persönlicher Gang zum Ministerium nötig, eine E-Mail reicht. Darüber hinaus ist die Behörde an die datenschutzrechtlichen Bestimmungen gebunden, womit der Anzeigende keine Preisgabe seiner Identität fürchten muss.

Das Gesagte ist Grund genug, einen Blick auf die neue Strafregelung zu werfen. Das Tourismusgesetz der Balearischen Inseln unterscheidet zwischen leichten, schweren und sehr schweren Verstößen. Insgesamt sind im Gesetz über 50 mögliche Verstöße aufgelistet.

- Leichte Verstöße – Beispiel: Das Fehlen des offiziellen Beschwerdeformulars für die Gäste. Strafe: Bis zu 4.000,00 €.

- Schwere Verstöße – Beispiel: Das Unterlassen der Benachrichtigung der zuständigen Tourismusbehörde über einen Inhaber- oder Betreiberwechsel. Strafe: 4.001,00 € bis 40.000,00 €.

- Sehr schwere Verstöße – Beispiel: Falschangabe von wesentlichen Aspekten bei der Anmeldung der touristischen Aktivität (DRIAT). Strafe: 40.001,00 € bis 400.000,00 €.

Neu eingeführt wurde in der Strafkategorie „schwere Verstöße“ die Heraufsetzung der Mindeststrafe, sofern die Ferienvermietung nicht angemeldet wurde oder aber die Ferienvermietung angemeldet wurde, jedoch die gesetzlichen Voraussetzungen nicht vorliegen oder die Feriengäste in schwerer Weise gegen die Hausordnung verstoßen. In all diesen Fällen beträgt die Mindeststrafe nun 20.001,00 €. Als begleitende Maßnahme kann bei schweren Verstößen vorübergehend die Erlaubnis zur Ferienvermietung entzogen werden.

Unter die Kategorie „sehr schwere Verstöße“ fällt die Vermarktung von Ferienunterkünften, die nicht angemeldet sind, oder die Vermarktung ohne Angabe der entsprechenden Registernummer der Ferienunterkunft. Auch wenn diese Regelungen ganz klar gegen die marktführenden Online-Plattformen gerichtet sind, so ist eine Bestrafung in dieser Kategorie gegen jeden denkbar, der touristische Unterkünfte vermarktet. Dies kann insbesondere Maklerunternehmen und Printmedien betreffen, aber auch Radiostationen, die entsprechende Werbung schalten, als auch die Privatperson, die bei der Vermarktung der Vermietung nicht die ausreichende Vorsicht walten lässt.

Als begleitende Maßnahme kann bei sehr schweren Verstößen – neben den monetären Strafen – sogar die endgültige Schließung der touristischen Aktivität angeordnet werden. Aus einem leichten Verstoß kann auch ein schwerer Verstoß und aus einem schweren Verstoß kann ein sehr schwerer Verstoß werden, wenn der Verantwortliche in der jeweils niedrigeren Bußgeldkategorie zwölf Monate zuvor rechtskräftig sanktioniert wurde und der strafbegründende Sachverhalt danach immer noch besteht. So kann zum Beispiel aus einem Bußgeld von bis zu 4.000,00 € nach 24 Monaten auch ein Bußgeld von bis zu 400.000,00 € werden.

Lizenznummern

Mit dem neuen Tourismusgesetz erhalten die Lizenznummern eine erhöhte Bedeutung. Daher fällt auch erschwerend ins Gewicht, was wir in unserer Praxiserfahrung festgestellt haben, nämlich dass viele Anträge nicht korrekt mit einem Eingangs-Aktenzeichen versehen wurden, die bis Erteilung der Lizenz als provisorische Lizenznummer genutzt werden kann (z.B. bei der Bewerbung in Portalen anzugeben). Betroffenen wird dringend geraten, im Tourismusministerium vorstellig zu werden und sich nachträglich eine Nummer ausstellen zu lassen, die ja auch für die Nachverfolgung des Vorgangs unerlässlich ist.

Nachteil für „ruhende Lizenzen“

Etliche Gemeinden haben die in ihrem Verantwortungsbereich anfallenden Steuern und Gebühren (Grundsteuer, Müllgebühr, usw.) für angemeldete Ferienimmobilien empfindlich angehoben. Daraus ergibt sich die Erwartung, dass „ruhende Lizenzen“ (z.B. vor dem Moratorium rasch beantragt „für den Fall“) Mehrkosten mit sich bringen und die dadurch blockierten Nächtigungsplätze früher oder später an die Bettenbörse zurückfallen werden. In diesem Zusammenhang ist zu beachten, dass das Tourismusministerium logischerweise die Gemeinden über alle in deren Gebiet erteilten Lizenzen informiert.

Aus dem Einholen einer Lizenz „auf Vorrat“ oder „für den Fall“ kann sich jedoch ein weiterer Nachteil ergeben: Artikel 85 Absatz 2 des Gesetzes besagt, dass eine Ferienimmobilie, die in drei aufeinander folgenden Jahren nicht vermietet wurde, ihre Lizenz verliert.

Anmeldung/Abmeldung

Was gemeinhin als Antrag auf Erteilung einer Lizenz zur Ferienvermietung bezeichnet wird, ist in Wahrheit etwas anderes, nämlich eine „Eidesstattliche Versicherung über die Aufnahme der Aktivität“ (Declaración responsable de inicio de la actividad - kurz DRIAT).

Mit dieser teilt der Immobilieneigentümer mit, dass er alle Voraussetzungen erfüllt und mit der Ferienvermietung beginnt. Nach einigen Monaten, manchmal auch Jahren, kommt dann ein Inspektor von der Behörde unangemeldet zu Besuch, um die Richtigkeit der Angaben zu prüfen, wonach entschieden wird, ob die Aktivität fortgesetzt werden darf. An diesem Verfahren hat sich grundsätzlich nichts geändert. Allerdings wird es durch die Notwendigkeit, Bettenplätze zu erwerben, komplizierter und wegen verschärfter Strafregelungen auch heikler. Durch die neu eingeführte Beweislastumkehr läuft man nämlich

Gefahr, dass man sich durch die Antragsstellung quasi selber anzeigt, sofern nicht alle Voraussetzungen erfüllt werden. Es empfiehlt sich daher, schon vor Antragstellung eine umfassende Prüfung vorzunehmen, um die teilweise hohen Strafen zu vermeiden.

Erhöhung der Touristensteuer

Seit 01. Juli 2016 erhebt die balearische Steuerbehörde ATIB eine Steuer, die im Volksmund „Impuesto turístico“ oder auch „Ecotasa“ genannt wird und offiziell„Steuer auf touristische Aufenthalte“ heißt. Es handelt sich um eine Nächtigungsabgabe ähnlich der andernorts bekannten Kurtaxe.

Diese gilt auch für Gäste, die private Unterkünfte mieten. Im Fall der Ferienvermietung wird diese Abgabe von den Betreibern/Eigentümern der Ferienimmobilien erhoben und danach ans Finanzamt abgeführt, ihnen ist somit die Rolle des „Eintreibers“ auferlegt. Aufgrund der Option einer Pauschalbesteuerung ist der administrative Aufwand dafür jedoch sehr gering, und auch die Beträge waren bislang niedrig. Zu niedrig für den Geschmack der Regierung, die den herrschenden Boom nutzt, um auch die Kassenlage zu verbessern. Somit wurde per 2018 eine generelle Verdopplung beschlossen.

Dabei sei auch angemerkt, dass ATIB lediglich im ersten Jahr nach der Anmeldung einen Zahlungsbescheid an den Zahlungspflichtigen schickt und daher für die Folgejahre die Einrichtung eines automatischen Einzugs empfohlen wird. Andernfalls müsste der Zahlungspflichtige das Amtsblatt nach den entsprechenden Daten durchforsten.

Behördenpraxis

Erfahrungswerte und Tendenzen

Gerade in der Ferienvermietung war und ist die Kluft zwischen Theorie und Praxis enorm. Während sich einerseits Behörden und Politiker in Ankündigungen überbieten, wie sie den Boom unter Kontrolle bringen wollen, war andererseits in der Praxis bislang wenig davon zu bemerken. Allerdings ist damit zu rechnen, dass in ausgesuchten Problembereichen gelegentlich eine Aktion mit außerordentlicher Schärfe umgesetzt wird, wie es im Zusammenhang mit der Ferienvermietung schon im Bereich der Umsatzsteuer geschehen ist. Die staatliche Steuerbehörde AEAT zeigte wenig Milde angesichts der Schwierigkeiten, die Privatpersonen und manche Berater mit der zum Teil hochkomplexen IVA-Problematik hatten und setzte Hunderte Verfahren in Gang, die hohe Nachzahlungen zur Folge hatten.

Bei diesem Thema waren wir intensiv involviert und konnten durch unser länderübergreifendes Wissen einiges zum Rechtsfrieden zwischen Vermietern, Vermittlern und Behörde beitragen.

Ein ähnliches „Massaker“ ist zu erwarten, sollte die Sozialversicherung damit beginnen, die korrekte Anmeldung von Finca-Eigentümern zu prüfen, die Ferienvermietung als gewerbliche Tätigkeit betreiben.

Unser Ratschlag: Selbst wer sich entschließt, Risiken einzugehen, sollte zumindest über die Themen im Bilde sein und sich nicht durch Unwissenheit in eine Gefahr begeben, deren Ausmaß dann auch schwer abschätzbar ist.

Generell ist damit zu rechnen, dass die Ferienvermietung alleine aufgrund der Ausmaße des Phänomens nach und nach eine erhöhte Aufmerksamkeit aller Behörden – auch der Steuerbehörden im Ausland – auf sich ziehen wird. Das betrifft zum Beispiel auch die für das Baurecht verantwortlichen Stellen: Auf Mallorca werden 80 % aller Verstöße im ländlichen Bereich bei Ferienimmobilien registriert. So entsteht durch die neue Transparenz auch in diesem Bereich die Gefahr erhöhter behördlicher Aufmerksamkeit und Fokussierung.

Umsatzsteuerfreie Ferienvermietung

Eine umsatzsteuerfreie Ferienvermietung gibt es im Grunde nicht, denn das Wohnvermietungsgesetz (LAU) schließt die Ferienvermietung von ihrem Regelwerk grundsätzlich aus. Steuerlich existieren nur die umsatzsteuerpflichtige Ferienvermietung und die umsatzsteuerbefreite Wohnvermietung.

Die Überschneidung unterschiedlicher Gesetzgebungen ermöglicht jedoch, dass man laut Tourismusgesetz Ferienvermietung und laut Steuergesetz Wohnvermietung betreibt. Der springende Punkt ist die Werbung, die für das Tourismusgesetz ein entscheidendes und für das Umsatzsteuergesetz gar kein Kriterium ist.

Für unterschiedliche Interpretationen sorgen Bestimmungen im alten und neuen Tourismusgesetz bezüglich der Dienstleistungen, die Ferienvermieter für ihre Gäste erbringen müssen. Man könnte zum Schluss gelangen, dass die Erfüllung dieser Bestimmungen automatisch zu einer Umsatzsteuerpflicht führt.

Die gute Nachricht: In der Praxis betrachtet die staatliche Steuerbehörde die umsatzsteuerfreie Ferienvermietung als den Normalfall. Tatsächlich nimmt die AEAT vorzugsweise all jene Eigentümer unter die Lupe, die umsatzsteuerpflichtige Ferienvermietung betreiben, um zu prüfen, ob beantragte Umsatzsteuerrückerstattungen zu Recht erfolgen.

Darum müssen diese Eigentümer nachweisen, dass sie die Voraussetzungen erfüllen, d.h. touristische Dienstleistungen während des Aufenthaltes des Gastes erbringen. Aus praktischen Erwägungen ist nur in seltenen Ausnahmefällen damit zu rechnen, dass die Behörde sich die Mühe macht, dem Eigentümer einer Ferienimmobilie eine Umsatzsteuerpflicht nachzuweisen.

Selbstnutzung der Immobilie

Besteuerung während der Nutzung

Nicht in Spanien ansässige natürliche Personen mit spanischem Immobilieneigentum, das ihnen zur eigenen Nutzung zur Verfügung stehen, müssen sich jährlich fiktive Einkünfte anrechnen und diese versteuern. Formell ist dieser Mechanismus unter dem Begriff der „Anrechnung von Immobilieneinkünften“ bekannt. Der Hauptwohnsitz jedes Steuerpflichtigen ist von der Besteuerung befreit. Für die übrigen Immobilien jedoch, durch die Mieteinnahmen erzielt werden könnten, muss eine fiktive Miete angerechnet werden, die aktuell mit einem Steuersatz von 19 % belastet wird.

Dieser gilt für Nichtresidenten aus EU-Staaten, ansonsten werden 24 % fällig. Die angerechnete „fiktive Miete“ ist abhängig vom Gesamtkatasterwert der Liegenschaft (Grundstück und Bebauung).

Beispiel: Bei einem vor maximal 10 Jahren aktualisierten Gesamtkatasterwert einer Liegenschaft von 500.000,00 € würde die dem Eigentümer jährlich anzurechnende fiktive Miete 5.500,00 € betragen (500.000,00 € x 1,1 %). Somit würde sich die jährlich zu zahlende Selbstnutzungssteuer auf 1.045,00 € (5.500,00 € x 19 %) belaufen.

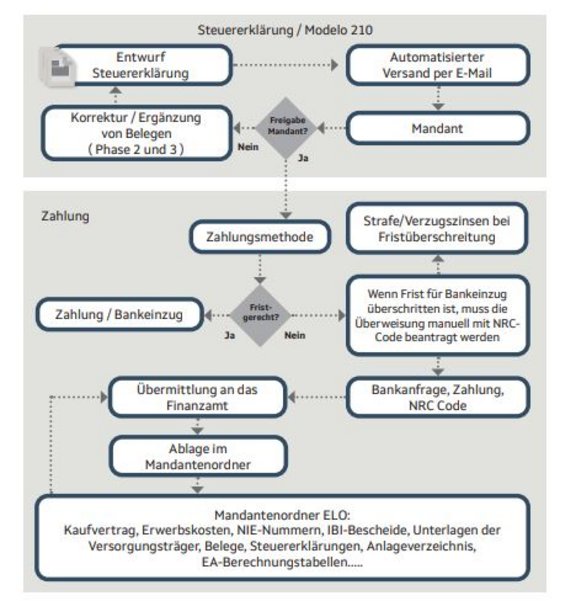

Bei dieser Steuer handelt es sich um eine jährliche Selbstveranlagung (autoliquidación), die der Steuerpflichtige spätestens im Dezember des jeweiligen Folgejahres mittels des Modelo 210 einreichen und abführen muss.

So muss beispielsweise die Einkommensteuererklärung der Nichtresidenten für das Jahr 2020 spätestens im Dezember 2021 eingereicht werden.

Die Verpflichtung zur Einreichung der jährlichen Steuererklärung und Zahlung des entsprechenden Steuerbetrags beginnt in dem Jahr, in dem die Bauarbeiten abgeschlossen wurden und das Wohnhaus für die Nutzung zur Verfügung steht (Baufertigstellungsbescheinigung und Bewohnbarkeitsbescheinigung).

Ob die Wohnimmobilie tatsächlich genutzt wird, ist unerheblich. Maßgeblich ist, dass sie dem Eigentümer zur Verfügung steht. Daher kann diese Steuer auch auf mehrere Immobilien anfallen.

In Deutschland hingegen unterliegt die Selbstnutzung keiner Besteuerung, folglich kann die in Spanien bezahlte Steuer in der deutschen Einkommensteuer in keiner Weise angerechnet werden.

Besteuerung bei der Veräußerung in Spanien

Anhand des folgenden Beispiels stellen wir die Besteuerung in Spanien dar:

| 1 | Kaufpreis eines Grundstücks im Jahr 2018 | 500.000,00 € |

| 2 | Zu zahlende Umsatzsteuer auf den Kauf mit 21 % | 105.000,00 € |

| 3 | Baukosten des Hauses | 1.000.000,00 € |

| 4 | Zu zahlende Umsatzsteuer auf die Baukosten mit 10 % | 100.000,00 € |

| 5 | Zinsen für drei Jahre zur Finanzierung des Hauses | 50.000,00 € |

| 6 | Bewirtschaftungskosten für drei Jahre (Grundsteuer, Versicherung, Reparaturen, Steuerberater) | 20.000,00 € |

| 7 | Verkaufspreis der Immobilie im Jahr 2021 | 2.500.000,00 € |

| 8 | Absetzung für Abnutzung (AfA) für drei Jahre // 3 % von 1.000.000,00 € | 90.000,00 € |

Bei unserem Beispiel gehen wir davon aus, dass die Immobilie ausschließlich von dem deutschen Steuerresidenten zur privaten Nutzung erworben und genutzt wurde. Bei der Veräußerung im Jahr 2021 wird der Gewinn der spanischen Einkommensteuer von 19 % unterworfen.

Vom Verkaufspreis in Höhe von 2.500.000,00 € werden 3 % (75.000,00 €) bei notarieller Beurkundung des Kaufvertrages vom Kaufpreis einbehalten und als Einkommensteuervorauszahlung des Verkäufers vom spanischen Notar an das spanische Finanzamt abgeführt. Der Verkauf der Immobilie ist von dem deutschen Steuerresidenten in einer entsprechendenspanischenEinkommensteuererklärung(Modelo210)bis spätestens vier Monatenach dem Veräußerungszeitpunkt zu deklarieren und die entsprechende Steuerzahlung ist an das spanische Finanzamt zu leisten. Die Steuerbelastung in Spanien errechnet sich wie folgt:

| Anschaffungskosten (setzt sich zusammen aus Punkt 1 - 4 der Beispielzahlen aus der ersten Tabelle) | 1.705.000,00 € |

| Verkaufspreis | 2.500.000,00 € |

| Gewinn | 795.000,00 € |

| Anzuwendender Steuersatz | 19,00 % |

| Zu zahlende spanische Einkommensteuer | 151.050,00 € |

HINWEIS: Die gezahlten Zinsen, die Bewirtschaftungskosten und die AfA können in Spanien bei „Selbstnutzung“ nicht berücksichtigt werden.

Die errechnete Steuerlast in Höhe von 151.050,00 € wird um die schon geleistete Einkommensteuervorauszahlung in Höhe von 75.000,00 € reduziert. Somit sind innerhalb der genannten Frist noch 76.050,00 € (151.050,00 € ./. 75.000,00 €) an das spanische Finanzamt zu zahlen. In Deutschland gelten Fristen zur steuerfreien Veräußerung. Bei reiner Selbstnutzung ist nach neuer BFH-Rechtsprechung auch eine im Ausland gelegene Ferienimmobilie nach drei Jahren steuerfrei veräußerbar.

In anderen Fällen beträgt der Mindestzeitraum zwischen Erwerb und Verkauf zehn Jahre. Bezüglich des Kleingedruckten konsultieren Sie am besten Ihren deutschen Steuerberater, der auch über die Tücken der in Deutschland geltenden „3-Objekt-Grenze“ Bescheid wissen sollte.

Wohnvermietung nach balearischem Recht

Besteuerung während der Nutzung

Die Besteuerung einer spanischen Immobilie eines deutschen Nichtresidenten bei Vermietung zu Wohnzwecken unterliegt in Spanien folgender Regelungen:

Rechtliche Grundlage

Artikel 24 Abs. 5 des Einkommensteuergesetzes für Nichtresidenten (IRNR - Impuesto sobre la Renta de no Residentes) regelt die Besteuerung von Vermietungseinkünften zu Wohnzwecken.

Besteuerung und Abgabefrist der Steuererklärung

Jeweils zum 20. des Folgemonats eines Quartals ist eine Steuererklärung (Modelo 210) mit den erzielten Mieteinnahmen unter Berücksichtigung der Werbungskosten einzureichen, die anteilig für die vermieteten Tage oder zur Gänze abgezogen werden können, wobei für die insgesamt schon beschriebenen und dargestellten unterschiedlichen Werbungskostenkategorien Höchstgrenzen gelten.

Die Abgabe einer Quartalserklärung ist nur erforderlich, wenn Mieteinnahmen und ein zahlungsfälliger Steuerbetrag anfallen. Für Quartale ohne zahlungsfälligen Steuerbetrag ist später eine Jahreserklärung zu erstellen. Trotzdem müssen auch für Quartale, in denen keine Steuererklärung abgegeben werden muss, alle Berechnungen vorgenommen werden, damit keine steuerlichen Nachteile entstehen.

Wenn die Wohnungsvermietung kurzfristig (unter 30 Tage) erfolgt und/oder die Vermarktung über Internetportale vorgenommen wird, bei denen auch Ferienvermietung angeboten wird, sind die Vorschriften des balearischen Tourismusgesetzes wie auch der Touristensteuer zu beachten.

Tage ohne Vermietung

Für diese ist bis zum 31.12. des Folgejahres eine Steuererklärung (Modelo 210) nach den Vorschriften des „fiktiven Nutzungswertes“ zu erstellen. Konkretisierend weisen wir darauf hin, dass für jeden Tag, an dem die Immobilie nicht fremdgenutzt wird, die anteilige „Selbstnutzungssteuer“ zu errechnen und fristgerecht zu zahlen ist. Sollten Sie mehrere Immobilien mit temporären Leerständen haben, müssen Sie für jede dieser Immobilien die anteilige Selbstnutzungssteuer zahlen.

Bemessungsgrundlage

Wird eine Immobilie zu Wohnzwecken vermietet, erfolgt die Ermittlung in etwa so wie die deutsche Ermittlung der Einkünfte aus Vermietung und Verpachtung. Die Einnahmen sind als Erlöse zu berücksichtigen. Die Werbungskosten sind in Abzug zu bringen.

Berechnung der Steuerlast

Auf die ermittelte Bemessungsgrundlage haben seit dem 01. Januar 2016 Ausländer aus EU-Staaten Steuern in Höhe von 19 % zu zahlen. Diese Steuerlast ist zeitgleich mit der jeweiligen Abgabe der Steuererklärung fällig, d.h. bis zum 20. des Folgemonats nach dem Quartal. Wenn keine Steuerlast entsteht, ist auch keine Steuererklärung einzureichen. Die Berechnungen müssen jedoch vorgenommen werden, um die vortragsfähigen Kosten zu erfassen.

Umsatzsteuer

Die Wohnvermietung in Spanien unterliegt zwar dem Umsatzsteuergesetz, ist jedoch von der Umsatzsteuer befreit. Erklärungen sind nicht notwendig, von seltenen Ausnahmefällen abgesehen (z.B. Erhalt einer Rechnung einer ausländischen Vermittlungsagentur mit Umsatzsteuer-Umkehr).

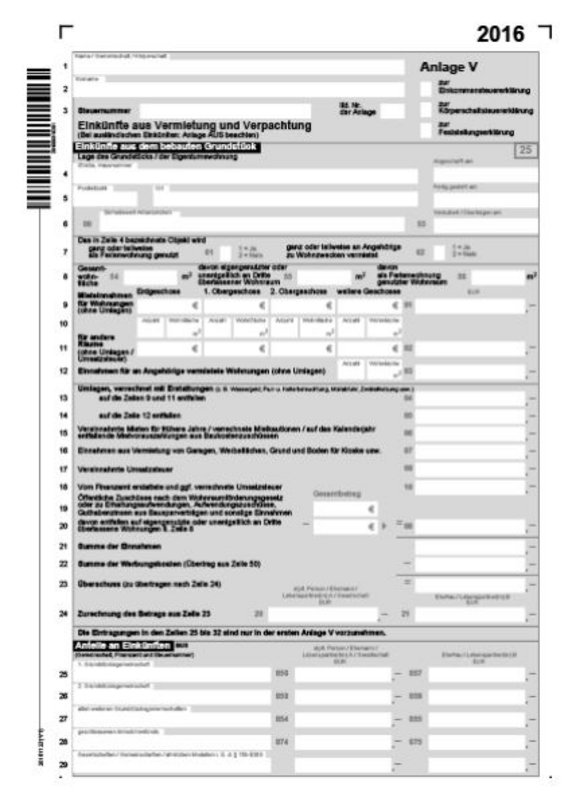

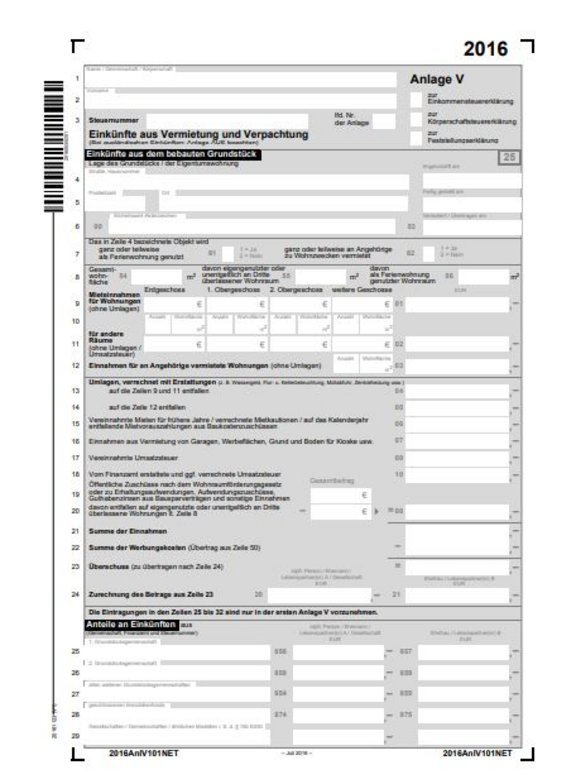

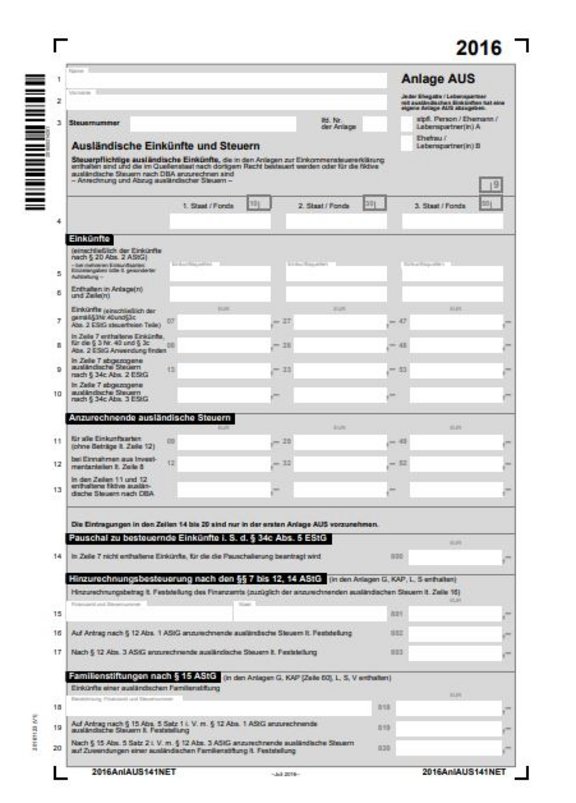

HINWEIS: Unter bestimmten Bedingungen ist größerer Erhaltungsaufwand in Spanien zu aktivieren (z.B. alle Fenster werden erneuert). In Deutschland können diese Kosten (Werbungskosten) über einen kürzeren Zeitraum abgeschrieben werden. Aufgrund dieser unterschiedlichen Vorschriften gegenüber Deutschland entwickelt sich auch der steuerliche Buchwert der Immobilie in jedem Land anders. Bei einer Veräußerung kommt es zu unterschiedlichen steuerlichen Gewinnen, was sich auch auf die in Deutschland anrechenbare Steuer (Anlage AUS) auswirkt. Aufgrund der unterschiedlichen Gesetzgebung bedarf es einer engen Abstimmung zwischen dem Steuerpflichtigen sowie den deutschen und spanischen Beratern, damit die völlig legalen und teilweise signifikanten Steuervorteile genutzt werden können.

Besteuerung bei der Veräußerung

Wir gehen davon aus, dass die Immobilie von einem deutschen Steuerresidenten als natürliche Person erworben und ausschließlich an fremde Dritte vermietet wurde. Die Steuerbelastung in Spanien errechnet sich wie folgt:

| Anschaffungskosten (Punkt 1 - 4 der Beispielzahlen der ersten Tabelle | 1.705.000,00 € |

Da die AfA mit 90.000,00 € bei der lfd. Besteuerung berücksichtigt | 2.500.000,00 € |

| Verkaufspreis | 885.000,00 € |

| Gewinn | 19,00 % |

| Anzuwendender Steuersatz | 168.150,00 € |

Bei der Veräußerung im Jahr 2021 wird der Gewinn aus dem Verkauf der spanischen Einkommensteuer in Höhe von 19 % unterworfen. Vom Verkaufspreis in Höhe von 2.500.000,00 € werden 3 % (75.000,00 €) bei notarieller Beurkundung des Kaufvertrages vom Kaufpreis einbehalten und als Einkommensteuer-Vorauszahlung an das spanische Finanzamt abgeführt.

Den Verkauf der Immobilien hat der deutsche Steuerpflichtige in einer entsprechenden spanischen Einkommensteuererklärung (Modelo 210) bis spätestens vier Monate nach dem Veräußerungszeitpunkt nach dem Veräußerungszeitpunkt zu deklarieren und die entsprechende Steuerzahlung zu leisten.

Ferienvermietung nach balearischem Recht

Besteuerung während der Nutzung

Grundlagen

Die umsatzsteuerfreie Ferienvermietung bedingt, dass während des Aufenthaltes des Gastes keine hotelähnlichen Leistungen erbracht werden. Tatsächlich handelt es sich steuerlich um eine Wohnvermietung, obwohl das staatliche Wohnmietrecht die Ferienvermietung als Tätigkeit definiert, die einer anderen Gesetzgebung unterliegt, konkret den Tourismusgesetzen einer jeden Region. Steuerlich gelten jedoch dieselben Regelungen wie bei der Wohnvermietung. Allerdings ist zu beachten, dass durch Rechnungen von Mittleragenturen eine Umsatzsteuereinzahlpflicht entstehen kann. Im nächsten Gliederungspunkt werden die Besonderheiten bei der Umsatzsteuer bzgl. der Vermittlungsrechnungen ausführlich beschrieben.

HINWEIS: Die folgenden Ausführungen sind deckungsgleich mit den Ausführungen zur Wohnvermietung.

Rechtliche Grundlage

Artikel 24 Abs. 5 des Einkommensteuergesetzes für Nichtresidenten (Ley del Impuesto sobre la Renta de no Residentes) regelt die Besteuerung von Vermietungseinkünften zu Wohnzwecken.

Besteuerung und Abgabefrist der Steuererklärung

Jeweils zum 20. des Folgemonats eines Quartals ist eine Steuererklärung (Modelo 210) mit den erzielten Mieteinnahmen unter Abzug der Werbungskosten einzureichen, die anteilig für die vermieteten Tage oder zur Gänze abgezogen werden können, wobei für die insgesamt schon beschriebenen und dargestellten unterschiedlichen Werbungskostenkategorien Höchstgrenzen gelten. Die Abgabe einer Quartalserklärung ist nur erforderlich, wenn Mieteinnahmen und ein zahlungsfälliger Steuerbetrag anfallen. Für Quartale ohne zahlungsfälligen Steuerbetrag ist später eine Jahreserklärung zu erstellen. Hier weisen wir aber neuerlich hin, dass auch für die Quartale, in denen keine Steuererklärung abgegeben werden muss, trotzdem alle Berechnungen vorgenommen werden sollten, damit keine steuerlichen Nachteile entstehen. Wenn die Wohnungsvermietung kurzfristig (unter 30 Tage) erfolgt und/ oder die Vermarktung über Internetportale vorgenommen wird, bei denen auch Ferienvermietung angeboten wird, sind die Vorschriften des balearischen Tourismusgesetzes wie auch der Touristensteuer zu beachten.

Tage ohne Vermietung

Für diese ist bis zum 31.12. des Folgejahres eine Steuererklärung (Modelo 210) nach den Vorschriften des „fiktiven Nutzungswertes“ zu erstellen. Konkretisierend weisen wir darauf hin, dass für jeden Tag an dem die Immobilie nicht fremd genutzt wird, die anteilige „Selbstnutzungssteuer“ zu errechnen und fristgerecht zu zahlen ist. Sollten Sie mehrere Immobilien mit temporären Leerständen haben, müssen Sie für jede dieser Immobilien die anteilige Selbsnutzungssteuer zahlen.

Bemessungsgrundlage

Wird eine Immobilie zu Wohnzwecken vermietet, erfolgt die Ermittlung in etwa so wie die deutsche Ermittlung der Einkünfte aus Vermietung und Verpachtung. Die Einnahmen sind als Erlöse zu berücksichtigen.

Berechnung der Steuerlast

Auf die ermittelte Bemessungsgrundlage sind seit dem 01. Januar 2016 Steuern in Höhe von 19 % zu zahlen. Diese Steuerlast ist zeitgleich mit der jeweiligen Abgabe der Steuererklärung zu bezahlen, d.h. bis zum 20. des Folgemonats nach dem Quartal. Wenn keine Steuerlast entsteht, ist auch keine Steuererklärung einzureichen. Die Berechnungen müssen jedoch vorgenommen werden, um die vortragsfähigen Kosten zu erfassen.

Umsatzsteuer

Die Wohnvermietung in Spanien unterliegt zwar dem Umsatzsteuergesetz, ist jedoch von der Umsatzsteuer befreit. Erklärungen sind nicht notwendig, von seltenen Ausnahmefällen abgesehen wie z.B. der Erhalt einer Rechnung einer ausländischen Vermittlungsagentur mit Umsatzsteuerumkehr.

HINWEIS: Unter bestimmten Bedingungen ist größerer Erhaltungsaufwand in Spanien zu aktivieren (z.B. alle Fenster werden erneuert). In Deutschland könnten diese Kosten (Werbungskosten) über einen kürzeren Zeit-raum abgeschrieben werden. Aufgrund dieser unterschiedlichen Vorschriften gegenüber Deutschland entwickelt sich auch der steuerliche Buchwert der Immobilie in jedem Land anders. Bei einer Veräußerung kommt es zu unterschiedlichen steuerlichen Gewinnen, was sich auch auf die in Deutschland anrechenbare Steuer auswirkt.

Aufgrund der unterschiedlichen Gesetzgebung bedarf es einer engen Abstimmung zwischen dem Steuerpflichtigen, den deutschen und spanischen Beratern, damit die völlig legalen und teilweise signifikanten Steuervorteile genutzt werden können.

Mögliche umsatzsteuerliche Doppelbelastung

Deutsche Eigentümer von Ferienimmobilien in Spanien riskieren, zweimal für die Umsatzsteuer zur Kasse gebeten zu werden. Der Grund: Das deutsche und das spanische Finanzamt interpretieren die Systemrichtlinie der EU zur Umsatzsteuer unterschiedlich.

Die Gefahr lauert für jene Vermieter, die auf Vermittlungsrechnungen deutsche Umsatzsteuer bezahlen. Diese Erkenntnis kristallisiert sich nach umfangreichen Kontakten unseres Büros mit Steuerbehörden in beiden Ländern heraus und zwingt die Betroffenen zum Handeln.

Welcher Sachverhalt löst das Problem aus?

Der Ablauf des Vermittlungsgeschäftes ist normalerweise wie folgt gestaltet: Der Gast bezahlt den gesamten Mietbetrag an den Vermittler. Dieser leitet das Geld unter Abzug seiner Provision an den Finca-Eigentümer weiter. Für seine Vermittlung stellt die Agentur eine Provisionsrechnung, die umsatzsteuerpflichtig ist. Nur wo – in Spanien oder in Deutschland? Genau hier scheiden sich bei der Konstellation “deutscher Vermieter – deutscher Vermittler – spanische Immobilie” die Geister.

Zunächst die deutsche Position: Generell sind alle Finca-Eigentümer steuerlich als (Vermietungs-)Unternehmer nach § 2 Umsatzsteuergesetz zu beurteilen. Daher werden bei der Vermittlung von Ferienhäusern stets Umsätze zwischen Unternehmen erzielt. Die Leistungen gelten als dort erbracht, wo der Leistungsempfänger seinen Betriebssitz unterhält.

Die Vermittlungsleistungen für Ferienhauseigentümer mit Betriebssitz in Deutschland werden daher im Inland ausgeführt und sind damit in Deutschland steuerbar und steuerpflichtig. Fazit: Der Vermittler in Deutschland stellt dem deutschen Finca-Eigentümer für die Vermittlungsleistung eine Rechnung mit 19 % deutscher Umsatzsteuer.

Gehört die Finca einem spanischen Steuerbürger, gelten auch in diesem Fall die Vermittlungsleistungen als dort ausgeführt, wo der Leistungsempfänger seinen Sitz hat, weshalb in diesem Fall spanische Umsatzsteuer anfällt. Fazit: Der deutsche Vermittler stellt dem Spanier eine Vermittlungsrechnung und weist darin auf dessen Verpflichtung hin, die spanische Umsatzsteuer in Höhe von 21 % direkt an das spanische Finanzamt abzuführen.