Relevanz von Compliance-Systemen für den deutschen Mittelstand

Kaum noch überblickbare Anforderungen und mögliche Sanktionen bis zu 10 Mio. Euro

Heute kein Tax-Compliance-System zu haben heißt Feuer mit Papiertüten zu transportieren. Die Vielzahl der zivil-, straf- und steuerrechtlichen Bedrohungsszenarien stärkt die Position der Finanzverwaltung signifikant. Bei den Gesprächen während der Betriebsprüfung wird nicht selten über die Hinzuziehung von staatsanwaltlich geschultem Personal gesprochen. Mit TAX2DATEV bieten wir einen signifikanten Lösungsbeitrag.

Die Hauptpunkte dieses Wegweisers:

- Standortbestimmung

- Lösungsbeitrag durch Tax2DATEV

- Bundesministerium der Finanzen

- Empfehlungen

- Kontaktanfrage

Standortbestimmung

Relevanz von Compliance-Systemen im deutschen Mittelstand

Die Überraschung war im Juni 2021 groß als das vorläufige „Aus“ für das lange Zeit angekündigte und viel diskutierte „Gesetz zur Stärkung der Integrität in der Wirtschaft“ - mit dem „Kernstück“ Verbandssanktionsgesetz - bekannt wurde. Die tiefgreifende Reform der Sanktionierung von Unternehmen, welche die Bedeutung von Compliance-Systemen nochmals nicht unerheblich gesteigert hätte, ist damit zunächst verschoben.

Mit Blick auf die teils gravierenden Gesetzeslücken im Bereich der Unternehmenssanktionierung, insbesondere hinsichtlich der Rechte im Fall entsprechender Ermittlungen, besteht dringender Reformbedarf damit eine Vielzahl von Unsicherheiten final gelöst werden. Auch ohne Verbandssanktionsgesetz muss sich der Mittelstand mit dem Thema Compliance sowie die Einrichtung oder Verbesserung eines Compliance-Systems umfassend auseinandersetzen. Zahlreiche gesetzliche Neuregelungen, neue Verwaltungsanweisungen und damit einhergehende Verschärfungen machen es notwendiger denn je, entsprechende Maßnahmen zu ergreifen.

Zu nennen sind in diesem Kontext etwa die gesetzlichen Anforderungen im Geldwäschegesetz, die unter anderem das Transparenzregister zu einem Vollregister erstarken lassen und folglich eine umfassende Meldung der wirtschaftlich Berechtigten zwingend erforderlich machen. Wie die Praxis zeigt, erweist sich dieser Bereich in zahlreichen Unternehmen als äußerst fehleranfällig und wird behördenmäßig vermehrt mit Bußgeldern geahndet.

Auch die kommenden Regelungen zum Hinweisgeberschutz in Form des sogenannten „Whistleblowings“ werden Unternehmen vor neue Herausforderungen stellen, da Hinweisgebern unter anderem eine anonyme Möglichkeit zur Meldung von bestimmten Gesetzesverstößen in Unternehmen eingerichtet werden muss.

Daneben darf das große Zukunftsthema der Nachhaltigkeit und sozialen Verantwortung nicht aus dem Auge verloren werden, das oftmals unter den Schlagwörtern Environmental Social Governance - kurz ESG (zu Deutsch: Umwelt, Soziales und Unternehmensführung) - zusammengefasst wird.

Das gerade verabschiedete Lieferkettengesetz steht ganz im Zeichen dieser neuen Entwicklungen, welche am Mittelstand keinesfalls geräuschlos vorübergehen werden, da zahlreiche (auch kleinere Unternehmen) zumindest mittelbar erheblich von den damit einhergehenden Anforderungen betroffen sein werden.

Im Bereich Tax-Compliance hat der deutsche Gesetzgeber signifikante Neuerungen eingeführt. Für die Veranlagungszeiträume ab dem Veranlagungszeitraum 2020 gelten nunmehr die beiliegenden Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff (GoBD). Bei Auslandsbeziehungen sind die Anforderungen an ein IKS signifikant.

Weiterhin gelten für alle derzeit offenen Fälle ab dem 14. Juli 2021 neue Grundsätze für die internationale Einkunft Abgrenzung nach dem Maßstab des Fremdvergleichs in den Regelungen des innerstaatlichen Rechts und der Doppelbesteuerungsabkommen.

Dies bezüglich gilt es, rechtzeitig die Weichen zu stellen und die gebotenen Maßnahmen sinnvollerweise in ein Compliance-System zu integrieren.

Auch wenn es sich bisher noch ganz überwiegend um Spezialregelungen handelt, die sich beispielsweise im Handelsgesetzbuch, Steuergesetzen, Eu-Verordnungen, Verwaltungsanweisungen oder auch bloßen Merkblättern der BaFin finden, dürften in Zukunft vermehrt entsprechende Vorschriften hinzukommen, die nahezu sämtliche Wirtschaftsbereiche betreffen werden.

Es gilt daher für den Mittelstand, in dem immer komplizierter werdenden „Paragrafendschungel“ systematisch den Überblick zu behalten und die jeweiligen gesetzlichen Neuerungen rechtzeitig zu erkennen, um die zur Einhaltung gebotenen Maßnahmen ergreifen zu können. Diese Mammutaufgabe kann gerade der Mittelstand ohne ein funktionierendes Compliance-System nicht bewältigen. Entsprechende Strukturen sollten dringend eingeführt werden und scheinen in der heutigen Regelungsflut der einzig gangbare Weg, dauerhaft Rechtsverstöße und damit einhergehende Sanktionen gegen Unternehmen sowie deren Leitungspersonen zu verhindern.

Erhebliche Sanktionsmöglichkeiten

Die Behörden haben auch heute ohne Verbandssanktionsgesetz genügend Instrumente zur Hand, um teils empfindliche Bußgelder zu verhängen. Begehen Unternehmensverantwortliche oder Leistungspersonen des Unternehmens Straftaten oder Ordnungswidrigkeiten, die Pflichten des Unternehmens verletzen oder zu einer Bereicherung des Unternehmens führen oder führen sollten, kann bereits heute eine Sanktion gegen das Unternehmen in Höhe von bis zu 10 Millionen € gemäß § 30 Ordnungswidrigkeitengesetz (OWiG) verhängt werden.

Überschreitet der seitens des Unternehmens erlangte wirtschaftliche Vorteil das gesetzliche Höchstmaß, kann darüber hinaus umfangreich sanktioniert werden. Auch hier gehen die behördlichen Maßnahmen nicht selten in den Millionenbereich.

Bei der Verletzung der Aufsichtspflicht können zudem die jeweiligen Leitungspersonen eines Unternehmens nach § 130 OWiG im Wege einer Geldbuße sanktioniert werden. Die Praxis zeigt auch hier sehr deutlich, dass dies Norm vermehrt zur Anwendung kommt und gegen Verantwortliche im Unternehmen immer häufiger entsprechende Bußgelder verhängt werden.

Mit der frühzeitigen Einrichtung eines wirksamen Compliance-Systems hätten solche Sanktionen oftmals verhindert werden können.

Es ist allgemein festzustellen, dass die Ermittlungsbehörden beim Thema Compliance sowie der Einhaltung von Unternehmenspflichten mittlerweile eine sehr hohe Erwartungshaltung an den Tag legen. Obwohl bei der Vielzahl von Pflichten und Regularien sowie den stetigen gesetzlichen Änderungen und Anpassungen Fehler nahezu vorprogrammiert sind, werden Irrtümer oder Unwissenheit über entsprechende Bestimmungen vermehrt nicht mehr als Rechtfertigung akzeptiert. Vielmehr verlangen Behörden auch von kleineren Unternehmen das Vorhandensein entsprechender Compliance-Strukturen, welche die Einhaltung der gesetzlichen Vorgaben systematisch sicherstellen. Die behördlichen Vorstellungen über den Aufgabenkreis und die Arbeitsschwerpunkte eines Verantwortlichen im Mittelstand mögen oft praxisfern und teils gar lebensfremd sein - im Krisenfall hilft diese Erkenntnis den betroffenen Unternehmen aber leider wenig. Die Verantwortlichen haben sich nach Auffassung der Behörden und auch der Gerichte umfassend und laufend über gesetzliche Neuerungen zu informieren müssen für deren Einhaltung in ihrem Unternehmen Sorge tragen.

Der hauseigene Steuerberater und Rechtsanwalt

Gerade mittelständische Unternehmen sollten sich daher zwingend mit dem Thema Compliance näher auseinandersetzen - es erscheint ansonsten nahezu unmöglich, sich dauerhaft in dem vorhandenen „Regulierungsdschungel“ zu bewegen, ohne in den Fokus einer der zahlreichen Behörden zu gelangen, die für die Einhaltung der jeweiligen Vorgaben zuständig sind.

Ein effektives Compliance-System kann die bestehenden Risiken wirkungsvoll und effektiv mindern. Dabei ist es für den Mittelstand selbstverständlich nicht erforderlich, Compliance-Abteilungen einzurichten und Regularien einzuführen, die den Anforderungen an Dax-Konzerne entsprechen.

Gemeinsam mit dem hauseigenen Steuerberater oder Rechtsanwalt sollte in einem ersten Schritt im Wege einer sogenannten Risikoanalyse festgestellt werden, welche unternehmsspezifischen Risiken konkret bestehen. Auf Basis dieser Erkenntnisse sind sodann die notwendigen Maßnahmen zu ergreifen, um ein für das jeweilige Unternehmen angepasste Compliance-System einzuführen.

Gerade für den Mittelstand bieten sich in diesem Zusammenhang an vielen Stellen enorme Chancen, da ein solches System etwa durchaus auch dabei unterstützen kann, Prozesse im Unternehmen zu vereinfachen. Unsere nachhaltige Erfahrung zeigt, dass sich die häufig zu Beginn geäußerte Sorge, solche Maßnahmen würden nur Geld kosten und wenig Mehrwert bringen, bei einer sinnstiftenden Herangehensweise an dieses Thema nicht bewahrheitet.

Lösungsbeitrag durch Tax2DATEV

Die Begriffe „Steuerrechtliche Compliance“ oder „Tax Compliance” umfassen zunächst die schlichte Verpflichtung der Bürger und Unternehmen, die geltenden Steuergesetze zu achten und ihnen nachzukommen (sog. Legalitätspflicht). Tax Compliance, verstanden als bloße Rechtsbefolgungspflicht steuerliche Gesetze, steht damit in einem Spannungsverhältnis zur Nutzung von steuerrechtlichen Gestaltungsspielräumen. Legitime Steueroptimierung durch Ausnutzung von Gesetzeslücken und gesetzgeberischen Spielräumen sowie durch Auslegung der Steuerrechtsnormen im Rahmen der juristischen Möglichkeiten findet jedoch ihre Grenze immer dort, wo die Tatbestände von Steuerstraftaten oder Steuerordnungswidrigkeiten erfüllt werden. In diesem engen materiellen Sinne ist Tax Compliance als steuerrechtliche Legalitätspflicht durchaus nichts Neues, sondern stellt vielmehr nur eine „Binsenweisheit“ dar.

Tax Compliance wird daher in einem weiteren Sinne verstanden als vom Unternehmen strategisch gewollte und durchgeführte Gesetzesbefolgung mit einem Sicherungssystem, das vor Gesetzesverstößen und ihren Folgen schützen soll. Aus der Selbstverständlichkeit des Gesetzesbefehls wird etwas im Unternehmen nicht nur passiv Akzeptiertes, sondern aktiv und strategisch Abgesichertes.

Tax Compliance im Sinne eines Sicherungssystems umschreibt damit die Summe der organisatorischen Maßnahmen eines Unternehmens, mit denen gewährleistet werden soll, dass sich die Geschäftsleitung wie auch die Mitarbeiter des Unternehmens rechtmäßig verhalten.

Die Kenntnis über mögliche straf-, zivil- und steuerrechtlichen Unannehmlichkeiten und Risiken sind im Sinne der Prävention alternativlos. Die Wirtschaftsverbände und deren Mitglieder sprechen von einer kaum noch beherrschbaren Komplexität. Ziel dieser Ausarbeitung ist eine Darstellung der aktuellen Gesetzeslage aus der Helikoptersicht.

Das von der International Tax Compliance Platform (ITCP) angebotene weltweite einheitliche System, welches die hier aufgezeigte Komplexität signifikant reduziert, wird nicht beschrieben. Informationen dazu erhalten Sie unter tax2compliance.com

Straf- und ordnungswidrigkeitsrechtliche Risiken

Die Erfüllung der steuerlichen Pflichten des Unternehmens obliegt nach § 34 AO dem gesetzlichen Vertreter, also dem Vorstand bzw. der Geschäftsführung eines Unternehmens.

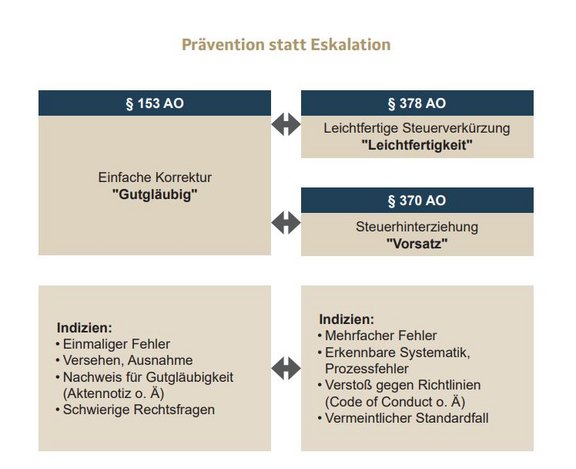

Enthält eine vom gesetzlichen Vertreter unterzeichnete Steuererklärung unrichtige oder unvollständige Angaben und werden dadurch Steuern verkürzt oder nicht gerechtfertigte Steuervorteile erlangt, kann hierdurch der Straftatbestand der Steuerhinterziehung (§ 370 Abs. 1 Nr. 1 AO) bzw. der Ordnungswidrigkeitstatbestand der leichtfertigen Steuerverkürzung (§ 378 Abs. 1 AO) verwirklicht werden.

Das Steuerstraf- sowie das Steuerbußgeldverfahren richtet sich gegen die handelnden Personen persönlich. Die Sanktionen reichen im Strafverfahren von einer Geldauflage im Falle einer Einstellung gemäß § 153a StPO bis hin zu Geld- und Freiheitsstrafe (mit oder ohne Bewährung) im Falle einer Verurteilung. Im Steuerordnungswidrigkeitenverfahren droht ein Bußgeld.

Darüber hinaus kann bei einer Verletzung der Aufsichtspflicht ein Ordnungswidrigkeitenverfahren nach § 130 OWiG gegen die Geschäftsführung eingeleitet werden. Nach dieser Norm handelt ordnungswidrig „wer als Inhaber eines Betriebs oder Unternehmens vorsätzlich oder fahrlässig Aufsichtsmaßnahmen unterlässt, die erforderlich sind, um in dem Betrieb oder Unternehmen Zuwiderhandlungen gegen Pflichten verhindern, die den Inhaber treffen und deren Verletzung mit Strafe oder Geldbuße bedroht ist, wenn eine solche Zuwiderhandlung begangen wird, die durch gehörige Aufsicht verhindert oder wesentlich erschwert worden wäre“ (allgemein zu § 130 OWiG).

Damit soll der Begehung von mit Bußgeld oder Strafe bedrohten Zuwiderhandlungen in einem Unternehmen entgegengewirkt werden, soweit hierdurch gegen betriebsbezogene Pflichten verstoßen wird, der gesetzliche Vertreter aber als Täter ausscheidet, da er einen anderen für sich handeln ließ.

Geldbußen bis zu 10 Millionen € sind möglich

Durch Gerichtsurteile gelebte Praxis stellen steuerrechtliche Pflichten die mit der Führung des Unternehmens zusammenhängen, stets solche betriebsbezogenen Pflichten dar, deren Verletzung unter § 130 OWiG fällt, wenn eine Steuerhinterziehung oder leichtfertige Steuerverkürzung begangen wurde. Über den „Umweg“ des § 130 OWiG können Vorstände und Geschäftsführer damit also für eine Steuerhinterziehung oder leichtfertige Steuerverkürzung haftbar gemacht werden. Der Vorwurf besteht in der Desorganisation innerhalb des Unternehmens mit seinen Betriebsstätten und Tochtergesellschaften sowie der mangelnden Aufsicht und Kontrolle, die zu einer Verletzung steuerrechtlicher Pflichten führen kann. Nach § 30 OWiG kann dann zusätzlich ein Bußgeld bis zu 10 Millionen € gegen das Unternehmen verhängt werden, wenn eine Steuerhinterziehung (§ 370 Abs. 1 Nr. 1 AO) oder leichtfertige Steuerverkürzung (§ 378 Abs. 1 AO) begangen wurde.

In großen Unternehmen kommt der gesetzliche Vertreter seinen Pflichten regelmäßig bereits nach, wenn er die Erfüllung der steuerlichen Pflichten auf zuverlässig ausgewählte Personen delegiert und diese entsprechend überwacht. Auch diese Personen – etwa Bereichs- oder Abteilungsleiter – können dann ihrerseits über § 9 OWiG taugliche Täter des § 130 OWiG sein, wenn sie eine Aufsichtspflichtverletzung begangen haben.

Entlastung durch ein IKS

Eine Entlastung der aufsichtspflichtigen Personen sowie des Unternehmens selbst kann jedoch regelmäßig über den Nachweis eines bestehenden und funktionierenden „Internes Kontrollsystem“ erreicht werden.

Spätestens der Anwendungserlass zu § 153 AO durch das Bundesfinanzministerium (BMF) hat die Diskussion über Bedeutung beziehungsweise Indizienwirkung regelkonformen Verhaltens auch im steuerlichen Bereich weiter angeregt. Im Anwendungserlass (AEAO) zu § 153 AO v. 23. Mai 2016 findet man folgende Formulierung in Tz 2.6. letzter Satz: „Hat der Steuerpflichtige ein innerbetriebliches Kontrollsystem eingerichtet, das der Erfüllung der steuerlichen Pflichten dient, kann dies ggf. ein Indiz darstellen, das gegen das Vorliegen eines Vorsatzes oder der Leichtfertigkeit sprechen kann, jedoch befreit dies nicht von einer Prüfung des jeweiligen Einzelfalls.“ Das BMF hat sich aber nicht dazu geäußert was man unter einem „Innerbetrieblichen Kontrollsystem“ (IKS) versteht.

Erstmals hat der deutsche Gesetzgeber mit der ab dem 01.01.2020 geltenden GoBD eine Definition für ein IKS geliefert. Die Einrichtung eines IKS liegt in der Organisationsverantwortung der Geschäftsleitung, denn diese trägt die straf-, ordnungswidrigkeits- und zivilrechtliche Verantwortung für das rechtmäßige Verhalten der Gesellschaft. Der Gesetzgeber hat mit den GoBD die Forderung für die Installation eines internen Kontrollsystems beschrieben und die Rechtsunsicherheit gemildert:

Für die Einhaltung der Ordnungsvorschriften des § 146 AO hat der Steuerpflichtige Kontrollen einzurichten, auszuüben und zu protokollieren. D.h., dass außersteuerliche Buchführungs- und Aufzeichnungspflichten, die für die Besteuerung von Bedeutung sind, auch für steuerliche Zwecke zu erfüllen sind.

Hierzu gehören beispielsweise:

Zugangs- und Zugriffsberechtigungskontrollen auf Basis entsprechender Zugangs- und Zugriffsberechtigungskonzepte,

Funktionstrennungen,

Erfassungskontrollen (Fehlerhinweise, Plausibilitätsprüfungen),

Abstimmungskontrollen bei der Dateneingabe,

Verarbeitungskontrollen,

Schutzmaßnahmen gegen die beabsichtigte und unbeabsichtigte Verfälschung von Programmen, Daten und Dokumenten.

Die konkrete Ausgestaltung des Kontrollsystems ist abhängig von der Komplexität und Diversifizierung der Geschäftstätigkeit und der Organisationsstruktur sowie des eingesetzten IT-Systems. Im Rahmen eines funktionsfähigen IKS muss auch anlassbezogen (z. B. Systemwechsel) geprüft werden, ob das eingesetzte IT-System tatsächlich dem dokumentierten System entspricht. Die Beschreibung des IKS ist Bestandteil der Verfahrensdokumentation. Soweit eine fehlende oder ungenügende Verfahrensdokumentation die Nachvollziehbarkeit und Nachprüfbarkeit nicht beeinträchtigt, liegt kein formeller Mangel mit sachlichem Gewicht vor, der zum Verwerfen der Buchführung führen kann. Aufgrund der signifikanten Auswirkungen für die tägliche Arbeit bedarf es der Erläuterung der erweiterten Mitwirkungspflichten bei Unternehmen, die grenzüberschreitende Geschäftsbeziehungen unterhalten.

Steuerpflichtige, die grenzüberschreitende Geschäftsbeziehungen zu nahe stehenden Personen im Sinne von § 1 Abs. 2 AStG unterhalten, unterliegen im Hinblick auf Art und Inhalt der Geschäftsbeziehungen bzw. der damit in Zusammenhang stehenden Sachverhalte und Vorgänge einer besonderen Dokumentationspflicht.

Sie ist Bestandteil der erhöhten Mitwirkungspflicht des Steuerpflichtigen nach § 90 Abs. 3 Satz 5 AO. Art, Inhalt und Umfang der Aufzeichnungen werden durch die Gewinnabgrenzungsaufzeichnungsverordnung (GAufzV) geregelt. Sie gilt auch für Geschäftsvorfälle zwischen Stammhaus und Betriebsstätte und für die Gewinnermittlung von Personengesellschaften.

Es muss ersichtlich sein, welche Sachverhalte im Einzelnen verwirklicht wurden und ob bzw. inwieweit den Geschäftsbeziehungen Bedingungen (einschließlich Preise) zugrunde liegen, die dem sog. Fremdvergleichsgrundsatz entsprechen. Die Aufzeichnungen müssen das ernsthafte Bemühen des Steuerpflichtigen erkennen lassen, dass er seine Geschäftsbeziehungen unter Beachtung des Fremdvergleichsgrundsatzes gestaltet (hat). Dazu sind neben einer anzufertigenden Funktions- und Risikoanalyse auch die gewählte Verrechnungspreismethode zu dokumentieren und um relevante Markt- und Wettbewerbsverhältnisse sowie Vergleichsdaten zu ergänzen.

Zivilrechtliche Schadensersatzrisiken

Vorstands- und Geschäftsführungsmitglieder haben bei ihrer Geschäftsführung die Sorgfalt eines ordentlichen und gewissenhaften Geschäftsleiters anzuwenden (vgl. § 93 Abs. 1 Satz 1 AktG, § 43 GmbHG). Verletzen sie vorsätzlich oder fahrlässig ihre Pflichten, sind sie der Gesellschaft gegenüber zum Schadensersatz verpflichtet.

Zum Pflichtenkatalog der Geschäftsführung gehört auch die Überwachungspflicht der Geschäftsleitung, für gesetzestreues Verhalten nachgeordneter Mitarbeiter einzustehen und diese zu überwachen. Nach Auffassung des LG München I im sog. Siemens/Neubürger-Urteil wird diese Überwachungspflicht „namentlich durch § 91 Abs. 2 AktG dadurch konkretisiert, dass ein Überwachungssystem installiert wird, das geeignet ist, bestandsgefährdende Entwicklungen frühzeitig zu erkennen, wovon auch Verstöße gegen gesetzliche Vorschriften umfasst sind. […] Die Einrichtung eines mangelhaften Compliance-Systems und auch deren unzureichende Überwachung […] bedeutet eine Pflichtverletzung“. Damit eine persönliche Haftung des Vorstands oder der Geschäftsführung vermieden wird, muss das Ziel eines Tax-Compliance-Systems daher sein, durch ein wirksames Überwachungssystem Verstöße gegen Steuergesetze frühzeitig zu erkennen.

Steuerrechtliche Aspekte

Sanktionen

Die Verletzung von steuerlichen Pflichten kann verschiedene Sanktionen auslösen, wie:

Zuschläge für die verspätete Abgabe von Steuererklärungen (§ 152 AO),

Zuschläge bei fehlender oder verspäteter Vorlage einer Verrechnungspreis- ¬ Dokumentation im Sinne des § 90 Abs. 3 AO (§ 162 Abs. 4 AO),

Zuschläge bei verspäteter Zahlung (Säumniszuschläge gemäß § 240 AO),

Erhebung eines Verzögerungsgelds gemäß § 146 Abs. 2b AO,

Schätzungen von Besteuerungsgrundlagen gemäß § 162 Abs. 1 und 3 AO,

Nachzahlungszinsen gemäß §§ 233a, 235 AO,

Zwangsgelder gemäß § 328 AO.

Adressat dieser Sanktionen ist mit Ausnahme von Zwangsgeldern, die sich auch gegen den gesetzlichen Vertreter eines Unternehmens richten können, nur das steuerpflichtige Unternehmen selbst.

Ziel eines Tax-Compliance-Systems muss es daher sein, die sanktionierten Pflichtverletzungen durch entsprechende Maßnahmen und Prozesse zu vermeiden.

Haftungsrisiken

Die Verletzung von steuerlichen Pflichten kann neben verschiedenen Sanktionen für das steuerpflichtige Unternehmen auch zu einer persönlichen Haftung der Vorstände bzw. Geschäftsführer durch die §§ 69, 71 AO führen.

Der für die Unternehmenspraxis wichtigste Haftungstatbestand ist § 69 AO. Danach haften die in §§ 34 und 35 AO genannten Personen (gesetzliche Vertreter und ihnen Gleichgestellte) für nicht rechtzeitig festgesetzte oder erfüllte Ansprüche aus dem Steuerschuldverhältnis oder ohne rechtlichen Grund gezahlte Steuervergütungen bzw. Steuererstattungen, soweit diese durch vorsätzliche oder grob fahrlässige Verletzung der ihnen auferlegten Pflichten verursacht worden sind.

Die Haftung knüpft dabei an die Stellung als Vorstand bzw. Geschäftsführer einer Gesellschaft an, unabhängig davon, ob dieser tatsächlich die Geschicke der Gesellschaft lenkt oder ob er subjektiv die steuerlichen Pflichten der Gesellschaft kennt oder ob er überhaupt diesbezügliche Einblicke hat.

Neben der objektiven Stellung als gesetzlicher Vertreter (Vorstand oder Geschäftsführer) setzt § 69 AO eine Verletzung der steuerlichen Pflichten voraus, wozu beispielsweise

Aufzeichnungs- und Buchführungspflichten (§ 135 ff. AO),

Auskunfts- und Vorlagepflichten (§ 93, 97 AO),

Steuererklärungspflichten (§ 149 ff. AO) und

Pflicht zur Steuererklärungsberichtigung (§ 153 AO),

Einbehaltungs- und Abführungspflichten bei Abzugssteuern sowie

steuerliche Zahlungspflichten gehören.

Nach § 34 AO hat der gesetzliche Vertreter (Vorstand oder Geschäftsführer) diese Pflichten zu erfüllen und für die Entrichtung der Steuerschulden aus den Mitteln der Gesellschaft zu sorgen.

Als weiterer Haftungstatbestand kommt § 71 AO in Betracht. Danach haftet auch derjenige persönlich für die verkürzten Steuern oder die zu Unrecht gewährten Steuervorteile sowie für Zinsen nach § 235 AO (Hinterziehungszinsen), der den Tatbestand einer Steuerhinterziehung gemäß § 370 AO erfüllt oder aber an einer solchen Tat teilgenommen hat.

Ziel eines Tax-Compliance-Systems muss es daher sein, die Erfüllung sämtlicher steuerlichen Pflichten zu ermöglichen.

Bundesministerium der Finanzen

Neufassung der GoBD

Am 28. November 2019 äußerte sich das BMF umfassend zu den Grundsätzen zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff (GoBD). Die neuen Regelungen gelten seit dem 01. Januar 2020. Mit diesen neuen Regelungen erfolgte ein Update an die geänderten informationstechnischen Möglichkeiten. Beachtenswert ist in dem Kontext dieser Veröffentlichung, dass die Verwaltung erstmals die Voraussetzungen an ein Internes Kontrollsystem (IKS) definiert.

Nach § 140 AO unterliegen Unternehmen, die handelsrechtlich dazu verpflichtet sind, Bücher und Aufzeichnungen zu führen, dieser Verpflichtung auch für steuerliche Zwecke. Mit dem Bestehen von Buchführungspflichten sind formelle Anforderungen an die Buchführung verbunden, insbesondere Aufzeichnungspflichten. Buchungen und die sonstigen Aufzeichnungen sind gem. § 146 Abs. 1 Satz 1 AO einzeln, vollständig, richtig, zeitgerecht und geordnet vorzunehmen.

Compliancerelevante Themen im Bereich der Buchführungs- und Aufzeichnungspflichten ergeben sich infolge der geänderten Anforderungen der Finanzverwaltung. Sie umfassen den gesamten Buchführungsprozess einschließlich aller zu liefernden oder dokumentierenden Verarbeitungs- und Aufbewahrungssysteme und gelten für alle Steuerpflichtigen, die gesetzlich dazu verpflichtet sind, Aufzeichnungen und Bücher zu führen.

Um die Einhaltung der aufgeführten Ordnungsvorschriften nach § 146 AO im Betrieb sicherzustellen, ist der Steuerpflichtige dazu verpflichtet, entsprechende Kontrollen einzurichten, auszuüben und zu protokollieren (BMF-Schreiben v. 28.11.2019, IV A 4 - S 0316 19 10003 001, BStBl I, Rn. 100). Ein Internes Kontrollsystem (IKS) wird demnach als zentraler Bestandteil zur Erfüllung der GoBD angesehen. Ist kein IKS vorhanden kann die Finanzverwaltung schätzen.

Neufassung der Verwaltungsgrundsätze

Am 03. Dezember 2020 veröffentlichte das Bundesministerium für Finanzen (BMF) neue „Verwaltungsgrundsätze 2020“, die sich hauptsächlich auf Mitwirkungspflichten nach § 90 AO sowie die Schätzung von Besteuerungsgrundlagen und Zuschläge nach § 162 AO im Rahmen der Prüfung der Einkunftsabgrenzung zwischen international verbundenen Unternehmen beziehen.

Neben verfahrensrechtlichen Aspekten beinhalten die neuen Verwaltungsgrundsätze wesentliche Anweisungen insbesondere in Bezug auf die Aufzeichnungspflichten für grenzüberschreitende Geschäftsbeziehungen zwischen nahestehenden Personen und ist für alle noch offenen Veranlagungszeiträume anwendbar. Durch das Schreiben wird die Rechtsauffassung der gesamten Finanzverwaltung zu den entsprechenden Normen verbindlich festgelegt und ist somit nicht unmittelbar für die Steuerpflichtigen bindend. Faktisch beeinflusst es jedoch über die entsprechende Umsetzung in der Betriebsprüfungspraxis maßgeblich auch die Steuerpflichtigen.

Das neue BMF-Schreiben enthält mehrere vermeintliche Klarstellungen, die sich bei einer genaueren Betrachtung als Verschärfung der bisherigen Interpretation der Finanzverwaltung erweisen. Dies betrifft insbesondere die Ausführungen zur Unverwertbarkeit der Aufzeichnungen, zu den Mitwirkungspflichten nach § 90 Abs. 2 AO, aber auch zur Schätzung nach § 162 Abs. 3 und 4 AO. Die Finanzbehörde ist dann befugt zu schätzen. Der „Beweisverderber“ soll aus seinem Verhalten keinen Vorteil ziehen (BFH-Urteil vom 15.2.1989, X R 16/86, BStBl II S. 462). Der Spielraum hinsichtlich der Schätzungsbefugnis nach § 162 Abs. I und 2 AO mit dem (so interpretieren) Recht selbst bei Vorlage verwertbarer Aufzeichnungen schätzungsbefugt zu sein, wird erweitert. Praxisrelevant ist noch das Aufzeichnungen in anderen Sprachen als Deutsch vom Grundsatz her ausgeschlossen bleiben.

Empfehlungen

Steuern, und insbesondere Steuerstrafverfahren, haben sich in den letzten Jahren zu einem medial viel beachteten und in der breiten Öffentlichkeit diskutierten Thema entwickelt. Insbesondere der Ankauf von sog. „Steuer-CDs“ mit nachfolgenden Razzien bei Steuerpflichtigen sowie steuerstrafrechtliche Ermittlungsverfahren gegen Vorstände und Mitarbeiter verschiedener Kreditinstitute dienen hier als Beispiele. Dabei ist das potenzielle Risiko steuerstrafrechtlicher bzw. steuerordnungswidrigkeitsrechtlicher Ermittlungen für Unternehmen und ihre Organe in den letzten Jahren kontinuierlich gestiegen. Ursache hierfür sind einerseits ein verschärftes regulatorisches Umfeld und eine zunehmend strengere Rechtsprechung des BGH, andererseits aber auch eine verstärkte Nutzung des strafrechtlichen Instrumentariums durch die Finanzbehörden.

Dabei birgt jedes öffentlich bekannt gewordene Ermittlungsverfahren das Risiko eines Reputationsverlusts des betroffenen Unternehmens und seiner Geschäftsführung bei Anteilseignern, Kunden und Geschäftspartnern sowie ggf. der Öffentlichkeit insgesamt.

Kommt ein Unternehmen durch illegale Praktiken in die Schlagzeilen und damit in den Fokus der Öffentlichkeit, so droht ein beträchtlicher Ansehensverlust, wobei bereits ein einziger Vorfall genügen kann, um ein über Jahre aufgebautes Unternehmensimage zu beschädigen.

Ziel eines Tax-Compliance-Systems muss daher sein, die Erfüllung sämtlicher steuerlichen Pflichten sicherzustellen und steuerliche Risiken, die zu einem Reputationsverlust führen können zu vermeiden. Aufgrund der umfangreichen Rechtsprechung mit der Verknüpfung zum Strafrecht, der signifikant erweiterten Möglichkeiten der Finanzverwaltung, muss leider konstatiert werden, dass den Steuerpflichtigen eine Vielzahl von zusätzlichen Erfüllungsaufgaben aufgebürdet werden. Das ist nach derzeitiger Sachlage nur gewährleistet wenn der Steuerpflichtige ein weltweites System völliger Transparenz aufbaut. Die zunehmend zu beobachtenden Versuche der Finanzverwaltung über Schätzungen die Effizienz bei Betriebsprüfungen zu erhöhen ist durch die neuen Vorschriften bedeutend besser umzusetzen als bisher. Alleine durch ein nicht vorhandenes weltweites IKS - was bei den meisten Unternehmen nicht vorhanden ist - ist der Weg deutlich vorgezeichnet.

Mit der International Tax Compliance Platform ITCP und der integrierten Schnittstelle Tax2DATEV steht den betroffenen deutschen Unternehmen und deren in- und ausländischen Beratern anstatt eines Flickenteppichs von länderspezifischen Buchhaltungssystemen eine weltweite Lösung mit DATEV zur Verfügung.

Kontaktanfrage

Auf Grundlage der Wissensvermittlung und den Informationen aus diesem WEGWEISER analysieren wir in einer honorarpflichtigen Erstberatung Ihre individuellen Anliegen und zeigen Ihnen, worauf Sie insbesondere achten müssen.

Folgen Sie dazu dem folgenden Link auf unsere Website und füllen unser Formular zum Anmelden einer Erstberatung aus:

Wir wünschen Ihnen eine erkenntnisreiche Lektüre!

Willi pedia Infos

pedia Infos

Sie können besser entscheiden, weil Sie besser informiert sind.

Alle Menschen sind klug.

Die einen vorher, die anderen nachher.

Die Kollegen freuen sich auf Ihre Beratungsanfrage.

Beratungsanfrage

Vielen Dank für Ihr Interesse an unseren Dienstleistungen.

Ein Experte aus dem zuständigen Kompetenzzentrum wird Ihre Anfrage bearbeiten und sich bei Ihnen melden.